更新时间:2016-01-18 12:15:22来源:采编

点击查看>>>人民币行情 外汇牌价 外汇兑换计算器 外汇吧

点击查看>>>人民币行情 外汇牌价 外汇兑换计算器 外汇吧

2014年12月,中国人民银行发布银发〔2014〕387号文,规定将境外金融机构在境内金融机构存放纳入存款准备金交付范围,存款准备金率暂定为零。经过一年多的准备工作,相关技术条件已经具备,中国人民银行决定,自2016年1月25日起,对境外金融机构在境内金融机构存放执行正常存款准备金率政策。境外金融机构不包括境外央行(货币当局)和其他官方储备管理机构、国际金融组织、主权财富基金等境外央行类机构。

对境外金融机构境内存放执行正常存款准备金率,是对我国存款准备金制度的进一步完善。这一措施不会影响境内人民币流动性,中国人民银行将综合运用各种货币政策工具保持银行体系流动性合理充裕。

对境外金融机构境内存放执行正常存款准备金率,建立了对跨境人民币资金流动进行逆周期调节的长效机制,是完善宏观审慎政策框架的一项重要措施,有助于抑制跨境人民币资金流动的顺周期行为,引导境外金融机构加强人民币流动性管理,促进境外金融机构稳健经营,防范宏观金融风险,维护金融稳定。

中国人民银行将继续稳步支持人民币跨境使用,促进贸易和投资的便利化,推动人民币国际化健康发展。

【相关报道】

央行与国际空头汇率对决 6000亿美元顺差成阻击子弹

这一局,人民币赢得漂亮 中国央行与国际空头的汇率对决

2016年初的深冬将被记入史册。新年之后的两个星期里,人民币与国际空头之间的汇率对决拉开帷幕。从目前的结果看,这场惊心动魄的角逐以中国央行的有力阻击而取胜。

人民币剧震

新年三连跌,成方街32号或许比任何时候都要忙碌

“人民币离岸汇率今日盘中强势反弹。”1月11日,一条又一条的推送信息在手机屏幕上不停地跳跃着,而人民币汇率涨幅从临近中午的400点,变成了下午的600点。在当天夜盘,这一涨幅扩大到了800多点。相较于早上人民币离岸汇率下跌200余点的消息,这三条短讯犹如捷报一般,迅速扩散到了中国的几乎每个角落,让刚刚经历了累计千余点汇率大跌的中国人得以宽慰——尽管那时这场战役的壮烈并不为人所知。

而紧随其后传来的香港银行同业拆息利率(Hibor)高企的消息,虽然看似轻描淡写,却为国人揭开了央行在这场阻击战中浴血奋战的冰山一角。

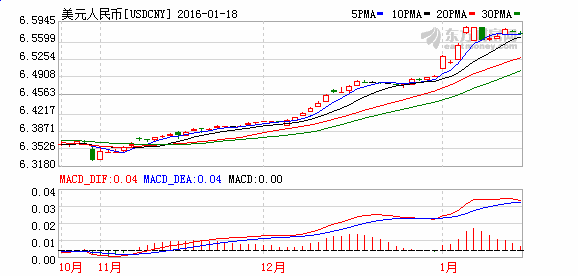

2016年新年刚过,人民币汇率突如其来的震动,让过节的好心情荡然无存。1月4日,新年第一个交易日,人民币汇率离岸市场出现了400点跌幅。当时业内人士对此并不吃惊,认为汇率下跌是延续了去年下半年的走势,美国加息预期仍在,人民币贬值压力也在,波动再正常不过了。

1月6日,人民币离岸汇率再度下跌400余点,被认为是指导窗口的人民币中间价也跟风下跌。市场都在猜测,是央行在试探汇率下跌底线,还是市场在试探央行底线?

而此时的成方街32号,比任何时候都要忙碌。就在“三连跌”的第二日,央行针对汇率震动,一天连发两文实属罕见。这两篇“中国货币网特约评论员文章”都在引导市场莫要再盯住美元不放,当前人民币汇率对一篮子货币有条件继续保持基本稳定。

随后几天,人民币虽然出现升值波动,但总体仍以贬值告终。盘中最低击穿6.7关口,连连刷新数年最低汇率水平。

空头现身

新兴经济体接二连三地“倒下”后,人民币被盯上了

接连不断的大幅震荡,让并不知情的国人措手不及,国际空头大刀袭向人民币的传言愈演愈烈。

央行并不避讳空头之说。央行在1月7日转发的“中国货币网特约评论员文章”中直言不讳:“一些投机势力试图炒作人民币并从中牟利,其交易行为与实体经济需求无关,不代表真正的市场供求,只会导致人民币汇率异常波动,向市场发出错误的价格信号。”自此,国际空头从官方口径中现身中国市场。

实际上,自去年美国加息以来,国际空头已经让不少新兴经济体的货币一泻千里。

阿根廷不恰巧地在美联储宣布加息当日,取消了维持4年的资本管制,允许汇率自由浮动。而这个“不凑巧”,让阿根廷货币比索应声下跌,日内最大跌幅高达41%。

巴西的状况恐怕更糟糕。自去年6月份开始,巴西货币雷亚尔对美元出现了大幅贬值,至2015年末跌幅高达70%,被评为2015年16个主要国家货币中表现最糟糕的一个。而巴西主权债务评级降至“垃圾级”,引发资本加速外流担忧。

南非同样也好不到哪儿去。美联储加息以来,南非货币兰特在过去一年累计贬值44%。业界认为,南非主权信用评级有可能步巴西的后尘被评为“垃圾级”。

新兴经济体国家被空头机构打得焦头烂额,接二连三地“倒下”,而这一次,贪婪的空头盯上了人民币——如果他们胜了,也许将获得比他们曾经获得的还要多的奖励。经典的例子显示,1992年金融大鳄索罗斯通过做空英镑在短短一个月内获利15亿美元。

“虽然人民币在一个区间内下跌的确有利于出口,但这样的做法成本极大,任其下跌会得不偿失,甚至带来很多问题。”金融问题专家赵庆明分析表示,如果不加措施,会导致不断地资本外流,从而影响到中国自身金融体系的正常运转。人民币汇率何去何从,面临挑战。

央行反击

近6000亿美元顺差,被视为新增的汇率阻击子弹

1月11日,人民币离岸汇率突然大涨,中国央行的反击开始。

海通债券首席宏观分析师姜超在分析报告中,将央行的阻击“阵法”清晰地勾画了出来。除了央行通过连续三天中间价上升以及一篮子货币的预期引导,在岸人民币汇率的管理机制,在离岸市场,央行通过被称为“焦土政策”的打法,仅仅两天,就给了国际空头当头棒喝。

在姜超所绘制的“阵法图”中,央行在离岸市场上进行了两项策略:首先是在外汇市场买入人民币,控制离岸与在岸人民币汇率差,保持人民币汇率稳定;然后抬高做空资金成本,直接逼退空头。

在外汇市场买入人民币其实很好理解,正如去年央行维系人民币汇率稳定一样,依靠的是中国厚重的外汇储备。而提高做空资金成本,依靠的则是上面提到的香港银行同业拆息利率(Hibor).

1月11日,Hibor利率突然大幅走高,其中隔夜利率从去年11月8日的4.01%飙升至13.40%,上涨939个基点,并创下2010年有数据以来的新高。而1月12日的走势更为惊人,Hibor利率进一步飙升至66.8%,史无前例。

如果国际空头想要打压人民币,势必要将存在银行里的人民币取出再换成其他货币。而这就需要人民币有较大的流动性,才能顺利且低成本地做空人民币。

“央行这一仗干得漂亮,此后,离岸人民币暂时风平浪静。”一位业内人士坦言,这样的政策在1998年时央行也曾用过一次,当时曾成功地阻击了索罗斯的进攻。

不过,也有机构认为,这场战争远没有结束。香港城市大学商业管理硕士项目副主任Wilson Chan表示,如今国际大鳄对人民币的攻击,类似1992年对英镑的攻击,以及1997年对泰铢的攻击。人民币与空头的对决才刚刚开始。

也许是的,但央行并非无计可施。最新公布的海关总署的数据显示,去年全年,中国的贸易顺差达到5945亿美元。这些顺差,当期进入外汇储备,被分析看作中国多出的阻击汇率下跌的“子弹”。正如央行所言,当前人民币对一篮子货币有条件继续保持基本稳定。

而焦灼于投资的百姓,在这样的一场战争之后可能发现,未来理财的方式也将变得与以往不同。数年后回望,这也许是人民币成为真正国际化货币必经的考验。(北京晨报)

市场影响>>>离岸人民币大涨逾三百点

媒体解读>>>央行对境外人民币开征存款准备金 或收紧离岸流动性

专家评论>>>水皮杂谈:人民币贬值成就了谁的机会?