更新时间:2016-07-07 13:59:24来源:互联网

万科发布权益变动报告书,宝能系持股25%,不排除进一步增持或减持可能性。

万科A周四午间发布详式权益变动报告书:信息披露义务人深圳市钜盛华股份有限公司及其实际控制人通过资产管理计划在二级市场合计增持万科 A 股股票5.48亿股,占万科总股本的4.97%。本次权益变动完成后,钜盛华及其一致行动人前海人寿合计持有万科股份27.59亿股,占万科总股本的25%。钜盛华本次权益变动是出于对上市公司发展前景看好而进行的权益类投资,在未来十二个月内,不排除进一步增持或减持上市公司股份的可能性。宝能系不排除继续就董事、监事调整事宜提出相关提案的可能。

信息披露义务人深圳市钜盛华股份有限公司及其实际控制人持有8家境内外上市公司股份逾5%。分别为华侨城9.89%、中炬高新45.50%、韶能股份33.94%、明星电力5.02%、中国金洋19.58%、南宁百货14.65%、南玻26.36%、合肥百货6.72%。 相比于去年12月万科发布的上一份报告书,宝能系对华侨城、中炬高新、韶能股份、南宁百货、南玻集团均有增持。

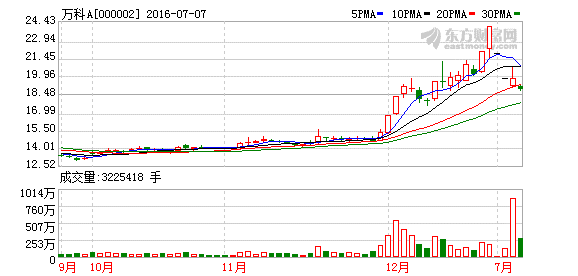

7月6日复牌第三天,万科A盘中股价虽剧烈震荡,但总体趋稳,全天成交创下天量,金额达到201.6亿元,占到深市当日成交总额的近5%。盘后消息显示,继前一日宝能系持股万科的主力钜盛华股份有限公司(下称“钜盛华”)7月5日增持万科A7529.3万股之后,7月6日继续通过资产管理计划在二级市场增持万科A股约310万股,合计持万科总股份的25%。

随着万科控制权之争进入新阶段,各方争夺的关注焦点再次回到宝能系资金实力上来。此前,坊间就已传出宝能系旗下举牌万科的主力钜盛华股份有限公司(下称“钜盛华”)手握近300亿元现金,并大规模发债逾300亿元的消息。

究竟宝能系还能拿出多少资金增持万科?公开资料并不能找到确切数据。而目前资金充沛的前海人寿,在第二次举牌万科之后也一直鲜有动作。

钜盛华声称手握近300亿元资金。而《第一财经日报》记者梳理掌握的资料显示,钜盛华截至2015年末260余亿元的账面货币资金,主要来自股东增资以及前海人寿合并报表。作为不同的主体,前海人寿体现在合并报表中的货币资金,钜盛华并不能直接动用。

计划中的310亿元债券发行计划,似乎也是远水难救近火。大部分为尚处于交易所受理、反馈状态的发行计划,不但资金并未到手,甚至能否顺利发行也是未知数。

“如果手握300亿资金,完全可以自己去买,根本不用发债,何况用了那么高的杠杆。”业内人士向《第一财经日报》记者分析,宝能系的资金状况,可能并不如其宣称的充裕。

300亿资金虚实

延续7月5日尾盘扫货的热情,万科A在7月6日毫无意外地打开跌停。当天,该股股价以19.1元低开后快速拉升,早盘一度升逾5%,全天成交201.6亿元,创下单日成交金额的历史新高,换手率高达10.59%。

继此前声称手握近300亿元现金之后,钜盛华在7月5日出手增持万科7529万股。

“万科复牌昨天的行情,基本属于‘韭菜’行情,可能也有部分机构自救行为。”前投行人士、上海师范大学副教授黄建中向《第一财经日报》分析,宝能系持股比例接近第五次举牌红线,万科7月6日的行情,主要是游资、散户在充当主力。

对于宝能系宣称钜盛华手握近300亿元资金,黄建中则提出质疑。他认为,宝能系之所以有此举,主要是为了给市场维稳,避免继续下跌,造成自己的杠杆资金出风险。

根据钜盛华向深交所提交2016年债券募集说明书,2015年年末,钜盛华拥有的账面货币资金达到267.8亿元。而在去年10月底,其货币资金仅为22.3亿元。

尽管手握近300亿元资金,但钜盛华却并不意味着随时可以动用。数据显示,截至2015年年末,公司共计获得金融机构91.2亿元授信额度,但已使用额度已达89.1亿元,仅有交行、工行、农行三家银行的2.05亿元剩余额度没有使用。

钜盛华在债券募集说明书中解释称,公司货币资金大量增加,主要是去年底股东增资,以及前海人寿纳入合并报表范围。去年底,钜盛华受让了31%股权,持股上升到51%后,将前海人寿纳入其合并报表范围。

钜盛华债券募集说明书显示,2015年,其主营业收入为88.4亿元,但其中绝大部分来自于对前海人寿的合并报表。

《第一财经日报》记者获得的资料也显示,2015年钜盛华主营业务收入中,保险业务收入85.4亿元,占比92.84%,物流业务收入仅为2.16亿元,占比2.35%。

在很大程度上,钜盛华货币资金大幅增加,得益于前海人寿纳入合并报表。

在此情况下,股东增资成为钜盛华最为主要的资金来源。2015年11月,钜盛华两次进行增资,注册资本从56亿元增加到163亿元。其新增的注册资本,由于没有披露定价情况,实际到位资金不得而知。

310亿发债计划背后

如果自身资金并不充裕,要继续抢筹,如何筹措资金,是摆在钜盛华面前的首要问题。但有业内人士向记者透露,由于公司资产已被大量抵押,其融资渠道、工具可能会受到影响。

钜盛华2016年债券募集说明书显示,截至2015年年末,其受限的投资性房产、长期股权投资账面资产达到425.6亿元,占总资产的16.35%。其中包括已抵押的66.07%的投资性房产,质押的前海人寿、万科10.69%、8.04%的股权。

进入2015年,钜盛华持有的股权投资继续被大量质押。工商登记资料显示,继续去年质押前海人寿17.52亿股之后,今年1月28日、3月7日,深圳粤商物流有限公司、钜盛华又将所持前海人寿5亿股、21.25亿股,分别质押给上海信托、华福证券。目前,前海人寿已质押股份占其总股本的51%。

同时,钜盛华自身的股份,也已被大量质押,数量多达47亿股,出质方均为深圳宝能投资集团有限公司。其中,2015年质押30.97亿股,今年3月质押16.3亿股,质权方分别为华福证券、江苏银行深圳分行。

在此情况下,宝能系将目光瞄准了发债。深交所网站信息显示,宝能系近期计划密集发债,除了钜盛华,还涉及宝能地产股份有限公司(下称“宝能地产”)、深业物流集团股份有限公司(下称“深业物流”),合计规模多达310亿元。

募集说明书显示,钜盛华计划在深交所发行小公募债券150亿元、私募债50亿元,主承销商均为海通证券。宝能地产、深业物流发债规模则分别为60亿元、50亿元。其中,宝能地产计划发行的60亿元,小公募、私募各30亿元。

宝能系上述拟发行的债券,部分与其增持万科有关。根据募集说明书,钜盛华发行的150亿元小公募债,其中78.59亿元计划用于偿还鹏华资产管理公司的借款。此前10月15日至11月9日,钜盛华7.28亿股万科股票,质押给了鹏华资产,该部分股份共计占万科总股本的6.59%。

而募集资金的剩余部分,则用于补充营运资金。钜盛华称,其目标是打造金控平台,通过构建品牌、资金、资产、风险管理、资本运作在内的金融生态圈,因此需要保持一定规模的营运资金,满足自身经营需要。

《第一财经日报》记者获得的资料显示,目前,宝能系的发债计划中,只有深业物流完成了首期26.2亿元发行,但剩余的23.2亿元发行并不顺利。而钜盛华计划发行的200亿元,6月27日、6月29日才获得深交所受理。宝能地产的60亿元发行计划,有30亿元在去年12月17日获得受理,但目前进展不明。另外30亿元,深交所7月1日才反馈意见。

“受理了并不一定就能发,后面还有合规审查,但可以借这个向市场放风。”黄建中说,完成发行之后,如果将资金用于增持、炒股,似乎有些不太合适。

广东环宇京茂律师事务所律师刘华浩认为,即便是将资金用于股票投资,也只是存在市场争议,法律并无明确的禁止规定。具体要看发行文件是否约定用途,而用于偿还借款,其性质和股权质押类似,并不存在太大问题。

融资计划虽然庞大,但宝能系上述发债计划,大多数仍在路上,并没有到手多少现金。对宝能系来说,如果没有其他资金来源,在万科股价出现大幅波动的情况下,仅依靠发债融资维稳股价,似乎已经缓不济急。

“发债计划报到交易所之后,交易所会先做齐备行检查,检查通过后会送去报审。证监会收到报审后出具反馈性意见,发行人再根据反馈性意见进行解答。”某券商人士告诉《第一财经日报》记者,最理想的状况是没有反馈意见,但至少也要一个月时间才能发行。

沉默的前海人寿

宝能系的成员企业中,现金流最为充沛的前海人寿,在一定程度上充当着钱袋子的角色。令人不解的是,自去年前两次举牌后,前海人寿在万科争夺战中一直没有出手,而是改由钜盛华出面。

前海人寿数据显示,截至今年一季度末,该公司保费收入合计453亿元,总资产为2096亿元,保费收入同比增加123.1%。但进入二季度,受制于高现价产品新政,其保费收入明显下滑。

根据保监会统计,今年前五个月,前海人寿原保险保费收入140亿元,保护投资款新增交费415亿元,两者共计555亿元,比一季度末增加102亿元,增幅为23%左右,平均每月保费只有不足52亿元。

2015年7月,保监会将险资权益类投资比例上限由上一季度末总资产的30%调整到40%。但问题在于,即便手握大量资金,前海人寿增持空间也非常有限。保监会同时规定,险资投资单一权益类的比例,上限为10%,而目前前海人寿直接持有的万科A股份,占比已达到6.7%,距离上限约3.3个百分点。

“目前在合规上不会有什么问题,如果不能直接增持,可以走通道层层穿透,穿透之后就没有问题了。”一位接近宝能系的人士对《第一财经日报》称,宝能系对于万科控制权志在必得。