更新时间:2016-07-23 07:55:23来源:编辑

【盈利767亿元 次季公募扭亏仍遭大举赎回】相比一季度3000亿元的巨亏,二季度,公募基金整体逆市盈利,为基民赚到了767.3亿元的收益。然而,积重难返,业绩的回暖未解公募基金产品被基民以脚投票的尴尬,二季度,公募基金被净赎回804.3亿份,净赎回比例达1.08%。(广州日报)

A股渐回暖,公私募基金打起业绩“翻身仗”。相比一季度3000亿元的巨亏,二季度,公募基金整体逆市盈利,为基民赚到了767.3亿元的收益。股票型私募6月整体获得正收益,以1.18%的平均收益率,大举跑赢大盘。

A股渐回暖,公私募基金打起业绩“翻身仗”。相比一季度3000亿元的巨亏,二季度,公募基金整体逆市盈利,为基民赚到了767.3亿元的收益。股票型私募6月整体获得正收益,以1.18%的平均收益率,大举跑赢大盘。

然而,积重难返,业绩的回暖未解公募基金产品被基民以脚投票的尴尬,二季度,公募基金被净赎回804.3亿份,净赎回比例达1.08%。私募基金躺着赚钱的时代更是一去难再回,6月,私募基金清盘数量达到365只,较5月份的数据大幅增加80%,创下2015年以来新高。

公募基金次季逾九成基金公司赚得正收益

天相投顾数据显示,从最新披露完毕的公募基金二季报看, 在上证指数下跌2.73%的市况下,公募基金该季整体盈利,共赚了767.3亿元,一举扭转了一季度整体亏损逾3000亿元的被动局面。

所有类型的基金均盈利

所有类型的基金均实现盈利。具体来看,仓位灵活的混合型基金二季度整体盈利331.38亿元, 成为二季度赚钱最多的基金类型,环比增加115%,贡献了二季度全体公募基金盈利的43.19%;货币基金以288.89亿元的整体盈利排名第二,盈利环比减少了6%;股票型基金整体盈利62.18亿元,环比同样利润翻倍,其中嘉实事件驱动以7.72亿元排名股票型基金利润榜之首;债券型基金整体盈利35.14亿元,环比微减5%。

逾九成基金公司实现正收益。据统计,107家基金公司中有99家实现盈利,占比达92%。有2家基金公司净利润达50亿元以上,其中嘉实基金凭借54.15亿元的利润成为二季度最赚钱基金公司,天弘基金获利50.09亿元、易方达基金获利46亿元,分居利润排名第二、第三。

老基金遭净赎回804.3亿份

公募基金业绩打起了“翻身仗”,但整体上仍遭基民以脚投票。天相投顾统计数据显示,二季度可比的3778只基金(A/B/C基金分开统计、含联接基金)合计被净赎回804.3亿份,占比达1.08%。

其中,债券型、股票型、指数型、混合型基金均出现净赎回,混合型基金净赎回比例最高,净赎回956.14亿份,比例为5.35%;商品型基金、QDII则获得净申购,净申购份额分别达122.76亿份和4.86亿份,相比一季度的净申购比例分别为14.48%、15.12%;货币型基金规模保持平稳,净申购214.39亿份,季末总规模达到4.15万亿份净申购比例为0.52%。

从单只基金来看,长信金利、国富弹性、大成景利混合的赎回份额较大,分别为35亿份、28亿份和27亿份。有28只主动股票型基金遭遇了一亿份以上的净赎回。从赎回比例来看,有15只基金的赎回比例在20%以上,最多的被赎回了74.92%。而在可比的107家基金公司中,只有44家基金公司获净申购。

建议:回避前期暴涨的主题和热点

机构普遍对7月A股行情保持相对乐观态度。在偏股基金投资上,凯石金融产品研究中心高级分析师桑柳玉建议基民,仓位不要太高,结构上保持均衡,可适当回避前期暴涨的主题和热点,同时增加偏价值风格的配置,“原因一是业绩和估值的安全性,二是近两周市场自发选择呈现出价值优于成长的风格。”

债市方面,此前受境外避险情绪传导和全球央行货币政策宽松预期影响,国内债市收益率出现了明显的下行。桑柳玉表示,有债券基金刚性配置需求的投资者,当前在债基产品上要强调风险控制,建议精选杠杆较低和持券信用等级较高的基金。

对于上半年大热的QDII基金,桑柳玉表示,下半年黄金仍是资产保值的重要选择。在油气能源等大宗商品主题基金方面,从相对长期看大宗商品将是应对全球滞胀的较好资产种类。

私募基金 6月清盘私募创新高

据格上理财统计,去年6月份至今年5月中旬,先后有11481只产品以清盘告终,同比大幅增加137%,仅今年以来就有3881只产品遭到清盘。而刚过去的6月,私募基金清盘数量达到365只,较5月份的数据大幅增加80%,创下2015年以来新高。其中,结构化产品达64%以上。

近九成亏损千余只亏超10%

据了解,私募基金清盘主要有基金经理看淡后市、存续期满、公司业务结构调整、净值下滑触及清盘线、业绩不佳等多种原因。格上理财认为,去年6月单月私募产品发行数量达1481只,为历史最高。目前这些产品运行时间已满一年,其中不少产品面临到期清盘,这在一定程度上造成了6月清盘产品数量的上升。

6月提前清盘的产品也不少。如6月旗下清盘基金数最多的一家私募共6只产品在6月集中清盘,1只是到期清盘,其他5只则为提前清盘。

收益率的惨淡导致不少私募产品面临被清盘的结局。尽管6月业绩开始回暖,但上半年整体来看,近乎九成的股票型私募产品都是亏钱的。

数据显示,普通股票型私募6月份整体涨幅为1.18%,比5月有了明显回暖。

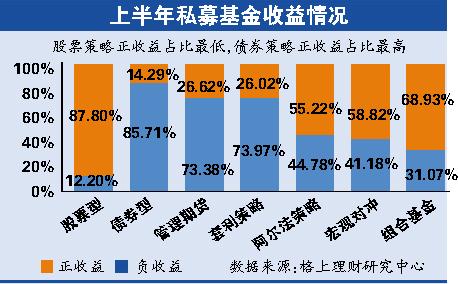

而据格上理财数据显示,整个上半年来看,私募行业中仅有25.87%的基金获取正收益,在各类私募产品中,股票策略中正收益产品占比最低,仅为12.20%,债券型策略正收益占比最高。

股票策略私募产品的收益差距非常大。据统计,2016年上半年共3345只成立满6个月的股票策略产品纳入排名统计,平均收益率录得-8.55%,大幅跑赢沪深300的-15.47%,2633只产品跑赢沪深300.

但首尾股票策略私募产品收益相差高达249.02%。收益翻倍的产品有两只,最高收益为185.8%;收益率在50%以上的有4只,10%以上的138只。收益率1%~10%的有383只。收益率在-50%以下的有9只,在-10%以下的达1383只。

建议:谨慎投资私募“小鲜肉”

研究人士称,目前市场上私募基金鱼目混珠。该人士建议,选择的私募基金公司的年龄要在三年以上。统计表明,七成的小私募活不过三年,若一只私募三年内能连续战胜市场和同行平均水准,就表明其投资能力确有独到之处。

其次,要看所选私募基金旗下产品的业绩是否具有可复制性。如果所有产品业绩都很出色,说明其投资能力和策略是可复制的,没有侥幸或者利益输送的嫌疑。

此外,净值回撤大的私募最大的风险是清盘,且回撤大的私募多是风控和投资纪律有问题的。若一只私募历史上出现多次大的回撤,即使业绩有时很突出,投资也要小心。