更新时间:2016-08-25 08:45:31来源:采编

“我们今天直到下午3点,一分钱没借到;昨天借出去的隔夜,按说应该今天下午三点前到账,结果接近5点才回来,差点违约。”8月24日,华南某商业银行交易员对21世纪经济报道记者诉苦,昨日央行进行14天逆回购询量和今天500亿14天逆回购的落地,使得资金面骤然变紧,“还好今天3点大行放钱,10分钟就平了。” “我们今天直到下午3点,一分钱没借到;昨天借出去的隔夜,按说应该今天下午三点前到账,结果接近5点才回来,差点违约。”8月24日,华南某商业银行交易员对21世纪经济报道记者诉苦,昨日央行进行14天逆回购询量和今天500亿14天逆回购的落地,使得资金面骤然变紧,“还好今天3点大行放钱,10分钟就平了。”

“我们今天直到下午3点,一分钱没借到;昨天借出去的隔夜,按说应该今天下午三点前到账,结果接近5点才回来,差点违约。”8月24日,华南某商业银行交易员对21世纪经济报道记者诉苦,昨日央行进行14天逆回购询量和今天500亿14天逆回购的落地,使得资金面骤然变紧,“还好今天3点大行放钱,10分钟就平了。”

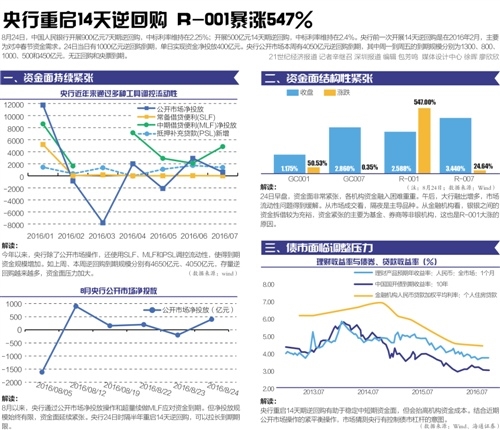

8月23日,银行间隔夜质押式回购加权平均利率报收2.0997%,较上一个交易日大涨9.5bp;今天上午,资金市场依旧紧张,交易员们的窗口可谓“满屏都是借钱人”,银行间隔夜资金利率盘中数次摸高至2.7%,下午3点后开始大幅回落,全天隔夜银质押加权利率为2.0621%,较前日有所收窄。

但资金变紧引发的“债市惨案”还在上演。

8月23日,国债期货大跌,长端利率明显回调,10年国债和10年国开到期收益率报收2.7201%和3.1597%,均较上一个交易日上升超过4bp;今日,两个品种到期收益率又分别上行超过1bp.

“长期限债券收益率前段时间下行得太猛了,这两天调整都比较明显。”上海某公募基金人士对21世纪经济报道记者说,“如果央行是希望通过更长期限逆回购的方式把资金从隔夜里挤出去,以降低杠杆风险,接下来收益率调整将会持续。”

14天逆回购或剑指债市去杠杆

8月23日,市场传出央行时隔半年首次就14天逆回购需求询量的传闻;之后,市场又传出“央行指示大行尽量减少隔夜资金融出,并尽量融出长期资金的消息,以提高货币市场成本降低债市杠杆”的消息。

8月24日,关于14天逆回购的传闻落地,央行进行900亿7天逆回购和500亿14天逆回购,中标利率分别为2.25%和2.4%,均与上期持平。其中,14天逆回购为春节以来首次。

但关于央行此举是否为降低债市杠杆的说法,目前尚未得到权威渠道证实。尽管如此,21世纪经济报道记者采访的银行、券商、基金人士中,绝大多数人士均认为,此举主要目的为去杠杆。

“现在每天回购总量,隔夜占九成,而且都是链条很长的资金链,一个断,个个断,是个风险点。”前述上海公募基金人士对21世纪经济报道记者表示,目前市场上通过公开数据测算的债市杠杆率未能呈现杠杆全貌,“比如,大行给A银行十个亿隔夜,A再给B八个亿,B再给C,其中必定涉及很多非银机构,资金若突然遇紧,链条很容易断裂。”

“现在杠杆看着不高,其实是由于链条加长,滚动规模增大,人为降低了杠杆。真实杠杆率实际上是不低的。”该交易员称,央行此举意在增加杠杆套息成本,“未来说不定还会往28天,3个月等更长期限的品种上加码。”

这一说法亦得到多位券商分析师的认同。

“债市已经处于高位,央行在去杠杆过程中,需要保持资金量上的充足,但很可能会在成本上慢慢提高,给量不给价,维持债市稳定的同时去杠杆。”北京某券商分析师对21世纪经济报道记者分析称。

但也有部分市场人士提出不同看法,认为央行此举意在完善逆回购品种结构,以平滑未来到期过度集中的问题,进而提高管理短期流动性的能力。

债牛迎“下跌-去杠杆”循环压力

无论央行此举目的是什么,债市短期内的调整已不可避免,而长期影响则还需进一步观望央行的下一步动作。

“虽然今年以来出现过几次较大的波动,但到期收益率整体上还是在往下走,而且最近这波还比较猛。”前述华南某商业银行交易员表示,“延续快三年的债牛,即便未来还要牛下去,短期内也难逃较大幅度的调整,这段时间透支债市的利好了。”

而在此次事件对债市更长期的影响上,九州证券首席经济学家邓海清认为,未来需着重观察资金面是否长期紧平衡,“在利率市场化之后,货币市场利率是央行的操作目标;无论央行进行何种操作,都只是实现央行目标的过程,最终货币市场利率变化的结果才是央行的真正目的。”

其举例称,央行在2013年下半年进行逆回购、净投放资金,此举貌似央行在进行宽松操作,但实际结果则是利率的不断飙升。其认为,14天逆回购重启只是一个引子,隔夜利率上行是债市最大的的风险;或者隔夜资金的可得性下降、波动性上升,隔夜资金成本实质性上行。

邓海清称,如果央行有意降低隔夜资金的可得性,即使央行维持7天和14天利率不变,对市场而言效果仍等同于加息;若再叠加上长端债市收益率上行,估值浮亏导致的止损或止盈,则长端上行幅度将更大,进入“价格下跌-去杠杆-价格下跌-去杠杆……”循环。

这无疑对债市是一大利空。

“从资金可得性的角度来看,如果央行真的会坚持让资金往长久期转变,维持资金面宽松表象的同时,引发小规模的钱荒还是有可能的。”前述商业银行交易员说,“但央行有了2013年的经验,应该不会让钱荒真正发生。”