更新时间:2016-03-01 15:36:44来源:天天基金研究中心

报告摘要:

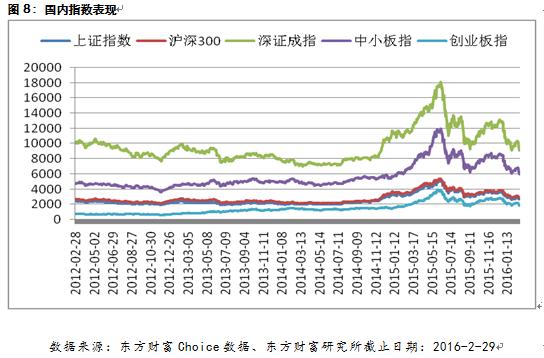

2月A股先涨后跌,月底的两根长阴线吞噬了多日以来的反弹成果。2月适逢中国传统春节,A股交易日较正常月份少了一个礼拜。A股在2月呈现先涨后跌的走势,一度上涨近300点站上2900点,然而月底的两根大阴线瞬间将之前的反弹成果吞噬殆尽,沪指重新回到2600点-3000点的新箱体中。

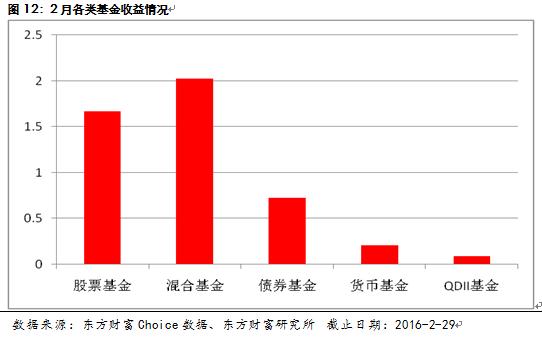

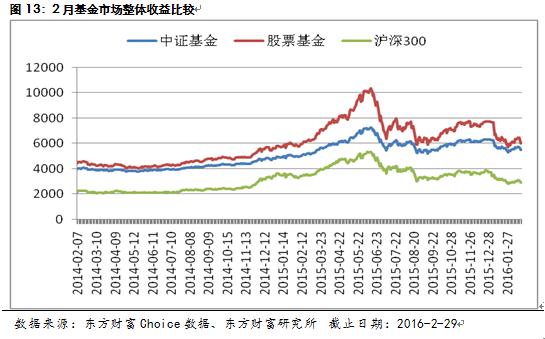

尽管月底股市遭到重挫,然而由于月初表现出色,本月基金业绩仍然全线收红,其中混合基金领涨,股票基金涨幅也较大,债券基金和货币基金紧随其后,QDII基金涨幅最小。截止2月29日,股票型基金、混合型基金、债券基金、货币基金以及QDII基金全部录得正收益,分别上涨1.67%、2.0221%、0.7217%、0.203%以及0.0843%。

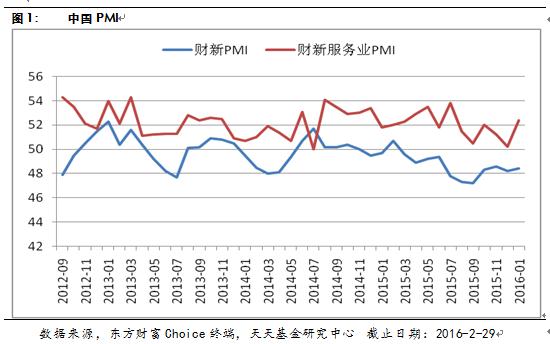

从宏观数据来看,实体经济仍然处于筑底阶段。中国财新制造业采购经理人指数,1月录得48.4,较2015年12月回升0.2个百分点,连续11个月处于荣枯分界线下方。鉴于当前全球经济尚未企稳,中国经济正面临较大的下行压力,政府应密切关注宏观经济走势,及时预调微调,避免经济发生硬着陆。如何平衡去产能和就业市场稳定是今年经济工作的难点,供给侧改革短期将较为明显地冲击制造业企业,因此总需求管理不能缺位,财政政策需要更大力度的刺激。

资产配置建议,短期市场不确定性增加,投资者应当以稳健为主,适当布局近期政策热点投资方向。在今年“两会”召开前夕,供给侧改革、国企改革、健康、民生消费等涉及“两会”热点的主题受到了资金的高度关注,相关行业和个股在二级市场上也有明显阶段性表现。

一、2月宏观经济回顾

当前我国经济增长减速周期财政支出刚性增加,减轻企业税负的措施也体现出财政政策呈现扩张性的特点。中国正处在经济转型和新旧动能转换的过程中,实施积极的财政政策还有较大空间,会更加有力。预计未来政府将继续推进结构性改革,尤其是供给侧结构性改革,以及保持人民币汇率在合理均衡水平上的基本稳定方面的措施。

从宏观数据来看,传统制造业仍处于筑底阶段,服务业发展速度较快。中国财新制造业采购经理人指数(PMI),1月录得48.4,较2015年12月回升0.2个百分点,连续11个月处于荣枯分界线下方。1 月财新中国服务业 PMI 录得 52.4,较上月大幅提升 2.2,为 2015 年 7 月以来的最高点。整体来看,服务业的快速发展在很大程度上抵消了制造业的下行压力,表明经济结构继续优化。政府应继续深化改革,放松对部分服务业的行政管制和准入限制,释放服务业的增长潜力,助推经济结构转型升级。(数据来源,东方财富Choice终端,天天基金研究中心)

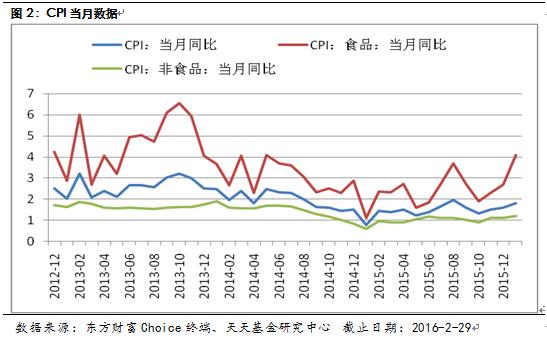

通胀数据进一步回升。1月份,全国居民消费价格总水平环比上涨0.5%。食品价格上涨2.0%,非食品价格上涨0.2%;消费品价格上涨0.6%,服务价格上涨0.4%。

通胀数据进一步回升。1月份,全国居民消费价格总水平环比上涨0.5%。食品价格上涨2.0%,非食品价格上涨0.2%;消费品价格上涨0.6%,服务价格上涨0.4%。

1月份CPI同比涨幅比去年12月份扩大了0.2个百分点,主要原因是部分分类价格同比涨幅有所扩大,猪肉、鲜菜、飞机票、旅行社收费价格同比分别上涨18.8%、14.7%、11.8%、4.2%,同比涨幅分别比上月扩大了4.8、2.9、9.5和3.4个百分点。此外,受劳动力成本上涨影响,部分服务价格同比涨幅较高,家政服务、美发、衣着洗涤保养、美容等价格同比分别上涨7.4%、5.5%、4.0%和3.1%。(数据来源,东方财富Choice终端,天天基金研究中心)

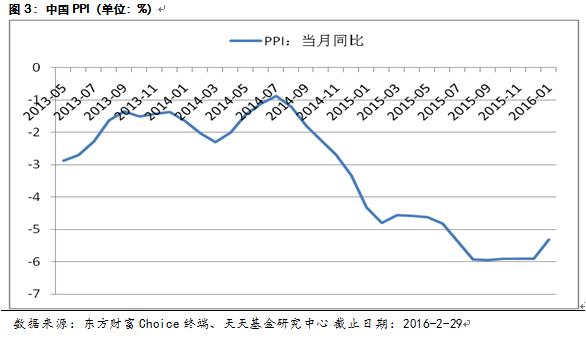

工业数据持续低迷,维持在历史低位。1月份,中国工业生产者出厂价格(PPI)同比下降5.3%,降幅比上月缩小0.6个百分点。

工业数据持续低迷,维持在历史低位。1月份,中国工业生产者出厂价格(PPI)同比下降5.3%,降幅比上月缩小0.6个百分点。

同比降幅收窄主要是受去年同期对比基数较低影响分行业看,黑色金属冶炼和压延加工、石油加工、有色金属冶炼和压延加工、化学原料和化学制品制造出厂价格同比下降仍较大,分别下降19.0%、13.5%、12.1%和6.3%,合计影响当月工业生产者出厂价格总水平同比下降约2.8个百分点,占总降幅的53%左右。(数据来源,东方财富Choice终端,天天基金研究中心)

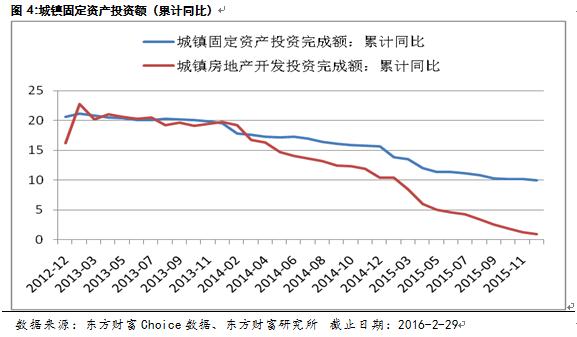

固定资产、房地产投资增速持续下滑。2015年,全国固定资产投资551590亿元,比上年名义增长10%,增速比1-11月份回落0.2个百分点。从环比速度看,12月份固定资产投资增长0.68%。2015年,全国房地产开发投资95979亿元,比上年名义增长1.0%(扣除价格因素实际增长2.8%),增速比1-11月份回落0.3个百分点。其中,住宅投资64595亿元,增长0.4%,增速回落0.3个百分点。住宅投资占房地产开发投资的比重为67.3%。(数据来源,东方财富Choice终端,天天基金研究中心)

固定资产、房地产投资增速持续下滑。2015年,全国固定资产投资551590亿元,比上年名义增长10%,增速比1-11月份回落0.2个百分点。从环比速度看,12月份固定资产投资增长0.68%。2015年,全国房地产开发投资95979亿元,比上年名义增长1.0%(扣除价格因素实际增长2.8%),增速比1-11月份回落0.3个百分点。其中,住宅投资64595亿元,增长0.4%,增速回落0.3个百分点。住宅投资占房地产开发投资的比重为67.3%。(数据来源,东方财富Choice终端,天天基金研究中心)

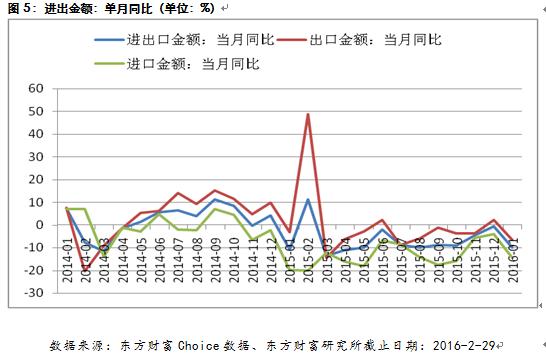

进出口数据再次下跌,进出口增速全部转为负值。1月份我国进出口总值1.88万亿元人民币,比去年同期下降9.8%。其中,出口1.14万亿元,同比下降6.6%,低于预期。

进出口数据再次下跌,进出口增速全部转为负值。1月份我国进出口总值1.88万亿元人民币,比去年同期下降9.8%。其中,出口1.14万亿元,同比下降6.6%,低于预期。

2016年1月份我国出口和进口同比增速均为负,低于预期,显示今年开年内外需未现起色。进口数据显示内部需求依然疲弱,反映出目前投资增速也偏弱,同当前房地产去库存以及压缩过剩产能有关。(数据来源,东方财富Choice终端,天天基金研究中心)

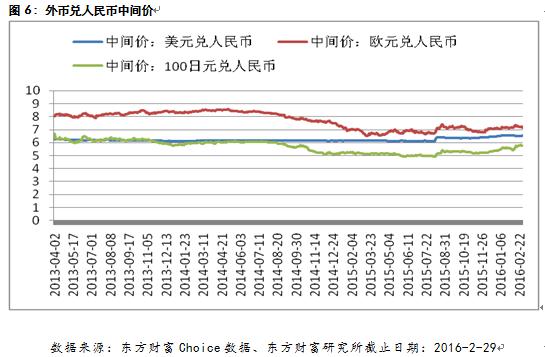

人民币汇率先涨后跌,美国经济有所企稳。本月人民币汇率整体呈现先上涨后下降的趋势。美元兑人民币中间价近期维持在6.55附近的水平;人民币兑欧元近期从月初最高的7.33回落至7.15水平;同期来看,100日元兑人民币走势亦有所走高,由月初最高的5.83上升至5.76左右水平。

人民币汇率先涨后跌,美国经济有所企稳。本月人民币汇率整体呈现先上涨后下降的趋势。美元兑人民币中间价近期维持在6.55附近的水平;人民币兑欧元近期从月初最高的7.33回落至7.15水平;同期来看,100日元兑人民币走势亦有所走高,由月初最高的5.83上升至5.76左右水平。

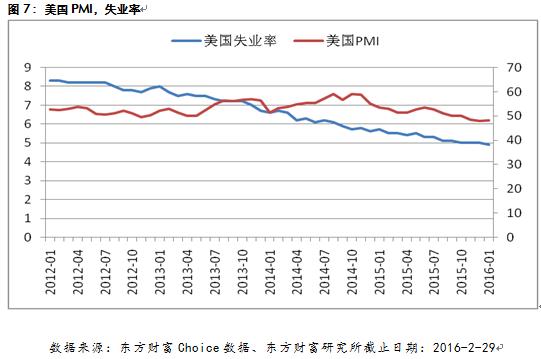

同期来看,美国1月失业率为4.9%,较上月降低0.1%,显示劳动力市场进一步改善;美国PMI本月录得48.2,较上月上升0.2,虽然仍处于荣枯线一下,然而显示美国工业已经出现了企稳趋势。(数据来源,东方财富Choice终端,天天基金研究中心)

二、本月A股指数冲高回落,回到2600-2900的箱体中

二、本月A股指数冲高回落,回到2600-2900的箱体中

2月A股波动性加大,整体呈现先涨后跌的走势,月底两根大阴线吞噬了前期的反弹成果,指数回到2600-2900的箱体中。从板块上看,黄金作为资产的避险利器表现抢眼,而前期火热的主题投资回撤较大。

从二级市场表现看,从整体上分析,在结构性估值仍显偏贵的情况下,绝对收益者参与意愿越来越小,赚钱效应的缺失使得股票市场难以吸引增量资金入场,场内资金博弈成为主要力量。(数据来源,东方财富Choice终端,天天基金研究中心)

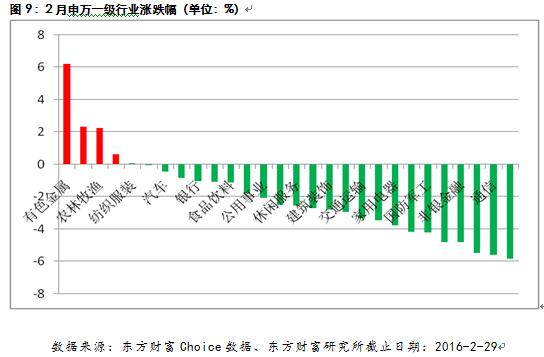

在过去的2月中,行业方面,所有行业板块以下跌为主,上涨板块中,有色金属领涨,涨幅达到6.2119%,此外,上涨板块还有采掘、农林牧渔、建筑材料、纺织服装,但是幅度都不超过3%;下跌板块中,传媒板块领跌,跌幅达到5.8234%,此外通信、计算机板块跌幅也较大,幅度都超过5%,此外,房地产、汽车以及钢铁板块跌幅较小,幅度都不到1%。(数据来源,东方财富Choice终端,天天基金研究中心)

在过去的2月中,行业方面,所有行业板块以下跌为主,上涨板块中,有色金属领涨,涨幅达到6.2119%,此外,上涨板块还有采掘、农林牧渔、建筑材料、纺织服装,但是幅度都不超过3%;下跌板块中,传媒板块领跌,跌幅达到5.8234%,此外通信、计算机板块跌幅也较大,幅度都超过5%,此外,房地产、汽车以及钢铁板块跌幅较小,幅度都不到1%。(数据来源,东方财富Choice终端,天天基金研究中心)

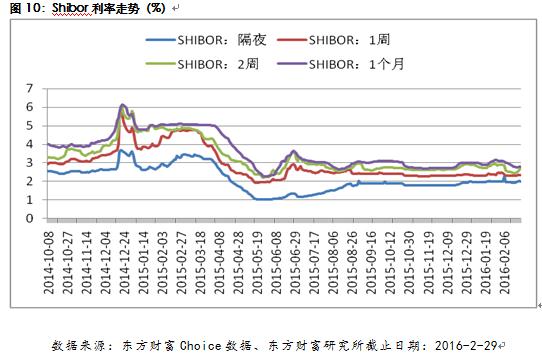

本月市场资金面吃紧,加之保监会禁止单个保险公司购买股票,再到主板和创业板注册制强行推进等利空传闻,更是诱发了市场的恐慌市场流动性充裕,同业拆借利率持续小幅走高,然而,在实体经济持续低迷的的情况下,经济刺激的强度仍在加大,宽松预期长期存在,短期内拆借利率或将长期维持在一个较低的水平区间。

本月市场资金面吃紧,加之保监会禁止单个保险公司购买股票,再到主板和创业板注册制强行推进等利空传闻,更是诱发了市场的恐慌市场流动性充裕,同业拆借利率持续小幅走高,然而,在实体经济持续低迷的的情况下,经济刺激的强度仍在加大,宽松预期长期存在,短期内拆借利率或将长期维持在一个较低的水平区间。

来自全国银行间同业拆借中心的数据显示,截至2月29日,上海银行间同业拆放利率(Shibor)隔夜品种报2.0070%;7天期利率报2.3350%;14天期利率报2.6780%;1月期利率报2.8000%。(数据来源,东方财富Choice终端,天天基金研究中心)

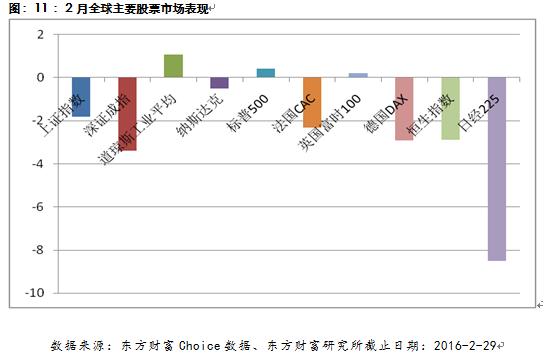

本月全球股票市场以下跌为主。美国三大指数中仅纳斯达克指数微跌0.5089%,道琼斯工业平均指数和标普500指数分别上涨1.0547%和0.4025%;欧洲市场上,除了英国富时指数微涨0.2009%外,法国CAC指数和德国DAX指数下跌,幅度分别为2.3194%以及2.9068%%;亚洲市场全线下跌,上证指数和深证成指分别下跌1.8126%和3.4066%,恒生指数下跌2.9019%,日经225指数跌幅最大,幅度达到8.5142%。(数据来源,东方财富Choice终端,天天基金研究中心)

本月全球股票市场以下跌为主。美国三大指数中仅纳斯达克指数微跌0.5089%,道琼斯工业平均指数和标普500指数分别上涨1.0547%和0.4025%;欧洲市场上,除了英国富时指数微涨0.2009%外,法国CAC指数和德国DAX指数下跌,幅度分别为2.3194%以及2.9068%%;亚洲市场全线下跌,上证指数和深证成指分别下跌1.8126%和3.4066%,恒生指数下跌2.9019%,日经225指数跌幅最大,幅度达到8.5142%。(数据来源,东方财富Choice终端,天天基金研究中心)

三、基金业绩全线微涨,混合基金表现最佳

三、基金业绩全线微涨,混合基金表现最佳

尽管月底股市遭到重挫,然而由于月初表现出色,本月基金业绩仍然全线收红,其中混合基金领涨,股票基金涨幅也较大,债券基金和货币基金紧随其后,QDII基金涨幅最小。截止2月29日,股票型基金、混合型基金、债券基金、货币基金以及QDII基金全部录得正收益,分别上涨1.67%、2.0221%、0.7217%、0.203%以及0.0843%。(数据来源,东方财富Choice终端,天天基金研究中心)

四、A股箱体震荡,布局政策热点

四、A股箱体震荡,布局政策热点

当前指数冲高回落,在前期低点得到支撑,预计3月份沪指很大可能将在2600点-2900点的新箱体中震荡。在指数相对稳定的背景中,一些结构性机会将会出现,个股赚钱效应依然存在。

个基选择上,建议投资者更随近期政策热点进行投资布局,如供给侧改革、国企改革等主题,在持续获得政策红利的支持下有望持续走强。

针对稳健及保守的投资者,作为中低风险产品,优质债券型基金、纯债基金仍有配置价值,依靠中长期持有而获得稳健的票息收益。

保守型投资者仍应以债券型基金、分级基金的固定收益A类份额为主,可少量配置股票。

(一) 对于积极型投资者,维持股基仓位-高配。

投资品种配置建议配置比例高风险高收益类股票型基金高配30%债券型基金、保本型基金低配30%货币基金、短期理财基金低配40%

(二) 对于稳健型投资者,在获取风险收益的同时仍要控制投资风险,我们建议维持股票型基金仓位-高配。

投资品种配置建议配置比例高风险高收益类股票型基金高配20%债券型基金、保本型基金低配30%货币基金、短期理财基金低配50%

(三)对于保守型投资者,由于较低的风险承受能力,我们仍建议投资风险较低的债券型基金、货币型基金、分级基金的固定收益A类份额,在保护自身资产的同时稳定增值。对于老年投资者我们仍建议不配高风险基金,中青年投资者可自行少量配置。

投资品种配置建议配置比例高风险高收益类股票型基金高配10%债券型基金、保本型基金标配30%货币基金、短期理财基金低配60%

具体配置仅供参考。

仓位配置建议分为高配、标配、低配。对于不同风险偏好的投资者,高配、标配、低配对应的仓位相应不同。高风险高收益类股票型基金包含:股票型、混合型、指数型、ETF.

风险提示:

本申购建议由东方财富证券研究所提供,仅供参考,不构成投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。

上海东方财富证券研究所有限公司