更新时间:2016-06-20 08:29:01来源:互联网

【多数公募熊市能抵御风险 近七成股基跑赢上证指数】尽管“覆巢之下安有完卵”,但回眸这一周年来所走过的历程,公募基金除了在股灾中率先响应国家的号召展开自购之外,就是从自身的业绩表现来看也不乏正能量。有345只股基在股灾一周年期间跑赢了上证指数,显示了多数公募基金即使在熊市也能抵御风险。(投资者报)尽管“覆巢之下安有完卵”,但回眸这一周年来所走过的历程,公募基金除了在股灾中率先响应国家的号召展开自购之外,就是从自身的业绩表现来看也不乏正能量。有345只股基在股灾一周年期间跑赢了上证指数,显示了多数公募基金即使在熊市也能抵御风险。

牛市跑赢大盘能够为持有人赚取超额收益,熊市跑赢大盘可为持有人抵抗风险。这种预期,对公募基金,尤其是对那些有着最低仓位限制要求的主动方向的股基来说,较为公允。

据数据显示,上证指数从2015年6月12日的最高点位5178.19点开启“断崖式大震荡”(俗称“股灾”),截至2016年6月13日上证指数收盘2833.07点,整整一年时间,上证指数跌去45.29%。期间,三轮惨烈的“杀跌潮”至今令大家心有余悸。

尽管“覆巢之下安有完卵”,但回眸这一周年来所走过的历程,公募基金除了在股灾中率先响应国家的号召展开自购之外,就是从自身的业绩表现来看也不乏正能量。据《投资者报》记者对成立于2015年以前、已度过6个月完整建仓期的501只主动方向股基(含普通股票型基金、偏股混合型基金,以下简称“股基”)2015年6月12日至2016年6月13日区间(以下简称“股灾一周年”)复权单位净值相对大盘(上证指数)增长率的统计显示,有345只股基在股灾一周年期间跑赢了上证指数,占比达68.86%。这个数据显示,即使在无法抵御的系统性风险面前,多数公募基金仍在用自身的专业能力稳定大盘,为持有人抵御风险。从这个层面及爱护市场的角度出发,多数公募基金即使是在熊市中,也仍然是值得大家信任的。

买基金进可攻退可守基金代码基金简称近三月收益手续费操作002441德邦新添利C47.66%0.00%购买 开户购买002186国联安鑫享灵活配置混36.27%1.50% 0.15%购买 开户购买100022富国天瑞强势31.85%1.50% 0.15%购买 开户购买160225国泰国证新能源汽车指27.15%0.00%购买 开户购买210009金鹰核心资源混合26.26%1.50% 0.60%购买 开户购买161725招商中证白酒指数分级25.65%1.00% 0.10%购买 开户购买001302前海开源金银珠宝混合24.58%1.50% 0.15%购买 开户购买161028富国中证新能源汽车指23.00%1.20% 0.60%购买 开户购买,银河证券,截至日期:2016-06-17

“当我们在选择投资时,我们真正在谈论什么?这也是我们基金从业人员常考虑的问题。相信在业绩主导的投资行业,回报率会是市场参与者嘴边的不二选择。但投资者的实际选择中并不完全如此,尤其对于绝大部分市场中小参与者而言,银行存款和理财、基金投资并不代表他们对于市场趋势的判断或行业企业的认可,这些金额背后承载着是这些中小投资者们过去兢兢业业所得的财富积累以及对于未来生活以及家庭更美好的期盼。因此除了业绩之外,对于投资团队的选择是投资者对于专业团队的信任,也同时包含了投资者与管理者的价值观契合。” 兴业全球基金陆申旸告诉《投资者报》记者,股灾一周年在带给投资者惨痛回忆的同时,拥有相同价值观的投资团队或基金产品将更被投资者所信赖,选择它并与它共成长也将是越来越多投资者的选择。

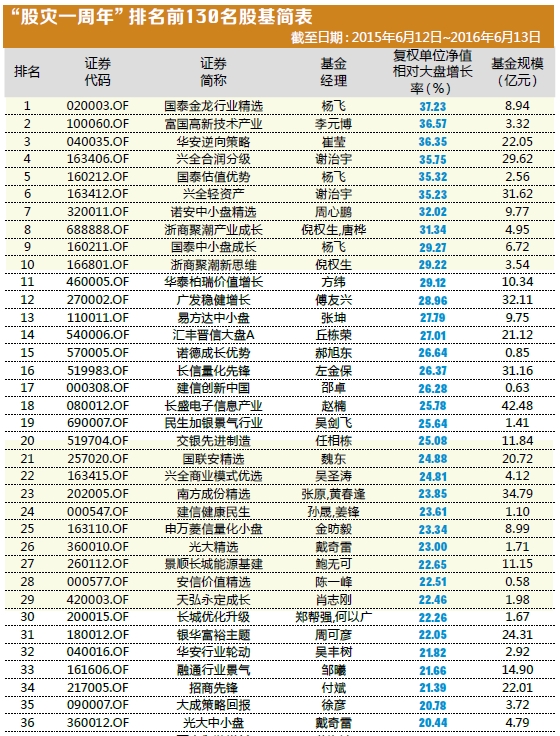

前十股基均跑赢大盘超29%

前十股基均跑赢大盘超29%

在一个系统性下跌的市场,对于有着最低60%仓位限制的股基来说,实现盈利基本上没有可能性。这样的背景下,跑赢大盘、少亏钱对于持有人来说,就是最好的结果。

事实上,我们不难发现,在过去的一周年里,市场“大幅波动”和“千股跌停”现象成为一种“常态”,这使得公募基金的多策略、分散风险以及专业投资的优势也似乎失去了用武之地。不管你持有多少只股票,也不管你持有什么样的股票,面对清一色的跌停,你只能徒呼奈何。从这个层面上来说,有着最低60%仓位限制的股基近七成在过去的一周年里能跑赢大盘,本身就已经是公募基金主动管理能力过关的一个有力例证。

据数据显示,截至2016年6月13日,股灾一周年间,排名前十的股基,泰金龙行业精选、富国高新技术产业、华安逆向策略 、兴全合润分级、国泰估值优势、兴全轻资产、诺安中小盘精选、浙商聚潮产业成长、国泰中小盘成长、浙商聚潮新思维在内的10股基区间复权单位净值相对大盘增长率依次为37.23%、36.57%、36.35%、35.75%、35.32%、35. 23%、32. 02%、31.34%、29.27%、29.22%,均跑赢大盘超过了29个百分点。

其中,国泰基金在前十基金中独占3席,彰显了其在“选股”方面较为优秀的主动管理能力。《投资者报》记者对比一季报相关基金的持仓变动情况发现,国泰基金依照市场变化对旗下资产组合做出较大调整,新增配置了部分成长确定但阶段性为市场抛售的白马型公司。由此我们不难发现,“选股”代替“择时”,正成为眼下行情获取收益的较好方式。所以要想在当前的震荡市况中获得核心优势,注重选股能力正是强者恒强的关键。

根据对国泰基金上述3只基金的进一步分析显示,截至5月31日,国泰估值优势、国泰中小盘成长、国泰金龙行业最近3个月获得的总回报分别高达30.03%、29.38%和23.52%,而同期上证综指仅微涨1.94%。“国泰基金一直非常重视个股研究,具有优秀的选股能力。他们经常能不断挖掘和发现出一批能够获得长期高成长的优质公司。”一位接近国泰基金的市场人士如是表示。

前三基金经理看好下半年结构性机会

前三基金经理看好下半年结构性机会

下半年的股市还有没有挣钱回本的机会?这是大多数投资者较为关心的话题。《投资者报》记者也分别采访了国泰金龙行业精选 、富国高新技术产业、华安逆向策略这3只排名靠前产品的基金经理。他们均表示预期股市持续震荡但结构性机会较为突出。

“本基金对A股市场的后续表现持偏谨慎的看法,预计接下来一段时间上证综指可能呈现窄幅震荡格局。整区间不大的市场中,个股精彩依然不断,从长期角度来看很多企业的成长前景是有吸引力的。我们预计市场弹性空间依然是在成长型公司。”华安逆向策略基金经理崔莹向《投资者报》指出,对TMT领域、新能源汽车产业下半年的投资机会依然看好。数据显示,华安逆向策略基金成立于2012年8月16日,是3 年期金牛基金,成立以来业绩总回报达到256%,年化回报39%。最近一年净值增长率2%,同类排名2/463.

富国高新技术产业的基金经理李元博则表示,市场中心会往下走,权威人士对稳增长的强调淡化。周期股不会有太好的表现。观察下来,4月份以来货币政策是中性偏紧的状态。相对好一点的是汇率变化,对市场实质性影响会小一点。

“最近央行在主动贬值,投资者会有点恐慌,但是这实际上是好事,不会有大的崩盘。但是CPI也还好,市场不是大的熊市,也不需要完全的防御,还是有结构性机会的。主要看当期利润能不能反映到报表上来。现在比较看好新能源汽车产业链,包括整车和锂电池,这两个板块有超预期的,下半年还会超预期。另一个方面是OLED,今年会有少量公司的业绩兑现。这两个行业会有3到5年的增长逻辑,OLED明年可能会放量,新能源汽车已经放量。另一个方面是军民融合,之前人事变动对订单有影响,人事变动结束后会稳定下来,主要是计算机、电子,三季度可能会有比较好的表现。” 李元博告诉《投资者报》记者。

“对于下半年的股市,我们保持谨慎乐观的态度,有两方面原因:一是权威人士指出经济是L型走势,从很多经济学家的讨论和判断后发现,即使是L型也需要政府花很大精力才能达成,在这个背景下,无论是大的宏观氛围、企业的经营环境再到企业盈利,在未来都看不到整体明显的亮点。但另一方面,我们看到部分优质成长股在经历过去一年3轮下跌后,已经具备相当的估值优势,这些上市公司未来一年甚至更长时间的业绩增长是相当明确的,所以精选优质个股是可以帮助投资者在下半年获取良好回报的。” 国泰金龙行业精选的基金经理杨飞如是告诉《投资者报》记者。

杨飞分析指出,从产业角度来说,长期更看好环保、新能源汽车这类,主要来看,新能源汽车产业够大,变革也比较根本,也孕育了很多机会,从长期来看当中也会有一些公司受益,但这些公司今年市场炒作也比较凶,也会导致板块中很多公司良莠不齐,很多公司可能借着这类模式把估值炒到离谱,但这产业我们长期看好。另外环保随着国家经济发展,不管以什么速度发展,以及公众对环保意识的提升,再加上中国历史较高的环保欠账,这个产业发展的周期也会比较长,这当中也有一些龙头公司估值相对合理。

杨飞称,再往远了看,还是要考虑去产能,在市场阶段性出清,未来会有一些目前跌的较透的公司走出来,可能更偏上游产业,这些公司从盈利、估值都已经见底,不破不立,只要破了,在立的过程中,一些上游产业,类似资源品这些板块都会有机会。但前提要先破,不破就不立。

“觉得现在要持续反弹很难,很难有因素促进。现阶段市场再下跌多少我们虽然不会有悲观的预期,但确实现在找不到能让市场整体性上涨的理由,高估值的情况下必须找到一个很大的泡沫才能让市场反弹,但谁来为这个去泡沫的过程买单?这也是目前A股最大的困惑之一,也就是如果投资者不是基于博弈的操作,而是基于公司的回报来看,有投资价值的公司是需要花心思去找的。”杨飞如是说。