更新时间:2016-11-28 16:30:49来源:3400点左右不排除出现较大幅度回调

【收盘播报】权重股领涨,沪指三连阳,再创10个月新高,万科尾盘跳水。

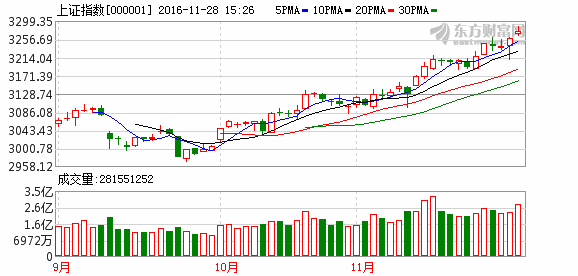

上周末深港通靴子落地,今日沪指高开后强势震荡,最终小幅收涨0.46%结束一天交易,收报3277.00点,日K线收出三连阳,再度刷新10个月新高。两市合计成交6420亿元,行业板块涨跌互现,权重股领涨,中字头与有色金属板块表现尤为抢眼。

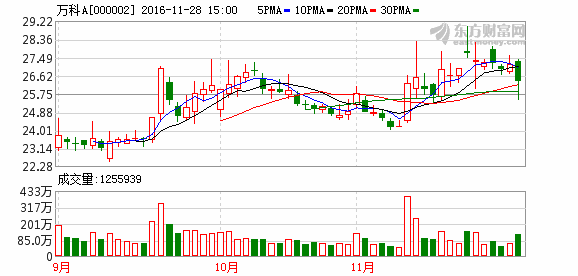

值得注意的是,万科A尾盘一度大幅跳水6%,最终收跌3.01%结束一天交易,收报26.38元。

各位分析师本周主要对A股后市发展进行分析,大多数分析师都对短期市场走势表示乐观态度,并强调了利率、意大利公投、美元加息、人民币贬值等可能带来的风险波动。海通证券荀玉根表示,全球范围看,A股是优良品,随着改革深化,传统行业不断蜕化,盈利回升明显,市场也有望从震荡市演变为牛市。国信证券郦彬认为,短期宏观基本面延续平稳态势,股指将在市场分歧中延续反弹,但仍需警惕意大利公投的情绪冲击和美联储加息节奏对人民币汇率和资本外流的压力。

海通证券:震荡市走向牛市

海通证券的荀玉根对A股十分乐观,他认为资产比较下,A股是一个优良品。全球股市比较,A股证券化率仅61%,加上海外中资股87%,美国(除非美)为139%,英国为122%,日本为115%,全球平均为92%。沪港通和深港通开通,未来A股纳入MSCI,全球投资者将提高A股配置比例。国内大类资产比较,过去1年多房价、商品、债市均已大幅上涨,而股指较15年高点仍打六折。2012年后房市与股市跷跷板效应强,地产调控将强化资产配置转向股市。银行理财、保险资金分别为26.3万亿、12.8万亿,资产配置中权益类占比只有8%、14%,今年以来银行理财资金委外增长、保险资金举牌不断,加大权益配置比例趋势将强化。

荀玉根指出,转型在途,新兴行业不断长大。经济转型中观上体现为产业结构的调整,过去30年中国产业结构基本上十年一次大调整,不同时代孕育不同主导产业。主导产业从1990年代的消费制造到2000年代的工业制造,到2010年以来的信息化、智能化为代表的新兴行业。2010年以来虽然GDP同比增速不断回落,产业结构在不断优化,第三产业占比从44%升至54%。A股中可选消费+医疗+信息技术+电信的净利润占比从8.6%提高到15%,过去几年净利润同比22-25%,预计17年仍能维持25%左右高增长。剔除并购个股后,中小板、创业板今年前三季度净利润同比分别为27%、28%,内生式增长高。

荀玉根表示,随着改革深化,传统行业正在逐步蜕变。2016年商品价格普遍上涨并非简单的货币现象或供给侧改革,折射出传统行业供需力量已经发生变化,民企占比高的化工和造纸行业集中度高,钢铁煤炭行政去产能快,说明有效的过剩产能没有想象中严重。国企改革与供给侧改革结合,在煤炭、钢铁行业已经显现去产能效果,行业盈利回升明显。债转股是去杠杆的重要方式,是一种混改模式,供给侧改革和国企改革继续深化,在需求平稳的背景下,传统行业利润增速经历5年下行后有望筑底回升,预计17年A股传统行业(能源+原材料+工业)净利润同比20-25%。预计17年A股整体净利润同比为8%,结束4年的底部盘整,开始回升。

在市场展望上,荀玉根认为震荡市演变为牛市。16年1月底荀玉根提出熊市结束,步入震荡市,展望17年,大类资产配置转向股票,上市公司业绩将逐步改善,改革和转型加速提高风险偏好,市场有望从震荡市演变为牛市。16年投资主线是周期反转、价值重估,17年切换为改革发力、成长回归。周期股结束0-1进入1-N阶段弹性下降,绝对收益资金入场,价值股配置意义仍在。国企改革进入混改的新阶段,实质性的突破将修正市场对改革的悲观预期,成长股相对估值不断消化,以三季报数据推算17年中相对估值回到13年初水平。以价值股为底仓,国企改革和真成长进攻,细分如上海国改、影视娱乐、消费电子、光通信、物联网,下半年加配券商。

同时,荀玉根提示,需要注意国内去杠杆引发利率波动,美联储加息超预期,大宗商品价格上涨引发全球性通胀等风险。

国信证券:“三而竭”还是“狼来了”

国信证券的郦彬分析认为,短期宏观基本面延续平稳态势,在17年春季经济数据证实或证伪之前,股指将在市场分歧中延续反弹。11月部分高频数据回落,大宗商品价格继续上涨,整体宏观基本面延续平稳态势,在17年春季数据证实或证伪之前,指数在市场分歧下仍将延续反弹,但仍需警惕海外风险事件的外溢和人民币汇率对指数的负面影响。从短期宏观基本面来看,11月份的发电耗煤量、高炉开工率以及30大中城市商品房销售等数据均较10月份有所回落。而煤炭、钢铁、有色等大宗商品价格11月依旧继续上涨。目前市场对于经济将延续复苏还是再度下行的分歧较大,对于股市来讲,郦彬认为在明年经济数据证实或证伪之前,指数仍将延续反弹。

虽然短期宏观面经济走势平稳,但是郦彬表示仍然需要警惕意大利公投的情绪冲击和美联储加息节奏对人民币汇率和资本外流的压力。12月4日意大利将举行宪改公投,在经济基本面不佳和银行业不良率高企的情况下,公投失败对金融市场的冲击有可能会大于英国退欧公投和美国大选;而12月21日的美联储议息会议也将披露其17年的加息前瞻指引,若美联储倾向于未来更快加息,则对人民币汇率和资本外流将带来较为负面的影响。

在英国退欧公投和美国大选后,风险资产似乎均能很快大幅反弹,那么意大利公投对于金融市场的影响是否也只是“虚惊一场”?郦彬认为情况未必如此。首先,从经济基本面来看,意大利目前的经济状况明显弱于英美两国。其次,意大利的银行业不良率高企,银行业风险并未有效解除。从金融市场表现看,10月以来意大利和德国的10年期国债收益率之差呈加速扩大的态势,意大利股指11月以来整体呈下跌态势,反映出市场的担忧。

对于美联储加息,目前市场隐含的12月加息概率已超过90%,郦彬认为相对于是否加息,12月议息会议声明中美联储对未来加息的前瞻指引更为关键。近期,人民币的迅速贬值主要与央行提前释放贬值压力相关,因此整体贬值预期较为稳定。但如果未来在加息靴子落地,美元指数暂时企稳之后,人民币依旧继续贬值,那么有可能会引起市场贬值预期的提升和资本外流压力的加大,因此仍需要关注未来人民币汇率走势的变化。

短期配置上,郦彬仍然维持前期观点,建议关注低估值金融板块、业绩稳健增长的消费股以及受益于稳增长的基建板块。

中泰证券:“资产荒”逻辑逆转预期渐起,大金融

中泰证券罗文波表示,年末收官行情,关注金融板块进攻的机会,然后转向防守。罗文波认为,再融资速度放缓叠加新股发行提速将不利于中小创的炒作。险资举牌力度或将持续加大,市场风险偏好维持高位。而从事件驱动的角度来看,房地产调控趋严、通胀预期抬升利率中枢、深港通启动等或将利好银行、保险、券商等金融板块,深港通的启动还有助于提振深市的修复情绪。一方面,过去由于全球大类资产收益率的下滑,资产荒背景下,金融板块的估值受到抑制,而在近期通胀预期回升带动下,这一逻辑存在逆行的可能,利率回升预期有利于金融板块估值上移,这一点在上周已经有所体现;另一方面,从市净率、市盈率和股息率来看,金融板块仍属于市场洼地,而随着经济短期企稳与股票市场回暖,未来业绩改善的预期也为金融板块的启动创造了条件。

罗文波认为,当前市场环境可能将支持这一局面的延续,金融板块或将助力年底收官行情。待金融、保险、券商行情结束,市场要转向通胀后周期,偏向医药、消费防守。

在投资策略上,罗文波建议继续关注三条线:一条线是建议继续关注受益供给侧改革和国企改革的相关行业板块,重点关注一带一路、央企重组、PPP等概念蔓延的机会;第二,关注近期炒作热情较高的高送转等主题概念。此外,“深港通”即将启动,非银金融、家电、汽车等业绩向好的行业或将更受青睐,年底中央经济工作会议周期临近,具有改革预期的行业也值得关注。第三,关注价格上升与受益于通胀等产业链的机会,建议布局“喝酒吃药”、软件等相关行业。从下周即将发生的主题性事件来看,如互联网金融、电力行业、新能源汽车等板块有望得到催化。

华泰证券:当前A股与去年年底有何不同?

华泰证券戴康表示,A股的核心驱动力由供给侧改革转向企业盈利能力可持续修复。而近期国内债市在“川普冲击”后大幅调整,国内资金对债市的偏好有所减弱而对权益的偏好略有上升。根据EPFR公布的数据,全球资金持续地从债市流向股市。戴康表示,比观察到大类资产正在轮动这个现象更有意义的是去分析现象背后的驱动力并且由此做出轮动是否可持续的判断和跟踪。

对于投资者的提问:“当前与去年年底的险资举牌潮刺激A股风险偏好似曾相识,市场情绪因此乐观是否孕育着如今年年初一样的较大风险?”戴康认为今夕有两点较大的不同:第一,华泰证券率先提出的“慢牛”并没有真的成为买方投资者的一致预期。当前买方投资者对市场的看法分歧依然很大,无论是市场的方向、风格还是结构。市场的风险偏好水平并不如去年年底高;第二,市场的核心驱动力也发生了变化。去年四季度市场的上行主要由风险偏好驱动,在之后遭遇汇率闪贬。而当前A股市场的核心驱动力是盈利能力的可持续修复(仍存巨大分歧),大类资产轮动仅是表象,全球再通胀预期带来的盈利改善才是资产轮动的根本驱动力所在。

10月工业企业利润同比上升,华泰证券认为利润回升受价格上涨和需求向好双重助力。首先,价格上涨带动上游利润回升同时,一些重要的中游行业(如化学原料及化学制品制造、金属冶炼及压延加工、非金属矿物制品、通用设备制造)利润也明显回升,盈利改善向中游传导。其次,工业企业营业收入年初以来持续回升,产成品存货降幅6月以来持续收窄,反映需求改善也是助力利润回升的重要因素。PPI原材料价格领先于中游制造业产成品价格,华泰证券判断中游高附加值属性与下游库存回补带动,中游行业价格将会继续回升,盈利水平将从上游传导至中游行业。

深港通将在12月5日开通,华泰证券对A股建议三条主线:1)深市AH折价股;2)关注稀缺性的品种;3)高市值低估值品种。另外,当前部分投资者依然将周期股的行情视作博弈性机会,忽视了中国正在进入可持续性的盈利修复周期,全球经济也正在出现积极的变化。华泰证券维持“慢牛换芯,盈利牵牛”慢牛延续的观点。继续看好“黑基金”组合,上游有色煤炭、中游基建以及金融板块。

兴业证券:险资举牌或继续,仍是结构性行情

兴业证券指出,上周大盘再度创下二月以来新高,家电、银行、非银、建筑等板块涨幅领先,主要受年底前险资集中举牌等因素影响:1)近期安邦两次举牌中国建筑、阳光举牌吉林敖东以及格力被举牌传闻等均带动相关板块上涨。如若年内有新的举牌案例出现,险资举牌概念对上述板块的刺激可能继续。2)12月5日深港通开通后,深市的价值型蓝筹有望受益。3)“资产荒”下,业绩稳定、估值合理的优质资产是稀缺品种,将受长期配置型资金青睐。

兴业证券表示,指数影响弱化,仍是结构性行情。本周虽然指数向上,但对赚钱效应的表征弱化。大小盘分化明显,创业板、中小板指数表现弱于沪深300及上证50等权重指数,两市个股中下跌家数甚至多于上涨,若非选对结构,仍难享受指数上涨带来的净值提升。年底之前,结构将仍是决定收益最重要的因素。建议两种操作方式:或从博弈角度,立足风险收益比,从机构持仓、年底结算前的行为模式以及市场风格、资金流向等因素找性价比高的细分板块;或以中长期视角,忽略短期波动,基于价格比时间重要的原则自下而上布局。

兴业证券还强调指出,短期风险不可忽视,或对市场形成压力。1)12月4日意大利修宪公投已临近,今年英国退欧、美国大选中均飞出“黑天鹅”,这次市场可能不敢掉以轻心而提前降低风险偏好。2)人民币连续贬值或再度引发资本外逃担忧,明年年初还有集中换汇压力。耶伦近期表态偏鹰,美国12月加息大局已定且市场对17年加息次数预期增加,近期全球资金向美国回流趋势明显。3)国内流动性边际收紧、货币利率上行,股市也面临集中解禁的减持压力和企业资金集中回账的窗口期。

投资策略上,兴业证券表示金融股具配置价值,提示可以根据“改革”、“稳增长”、“绩优”三条主线按图索骥。对于金融股的配置价值,兴业证券表示,金融股的基本面有复苏预期,工业企业利润提升有利于其业绩和不良率改善。其次,年底有分红派息价值,四季度银行股大概率有相对收益。此外,当前机构低配。对于改革概念,供给侧改革下推荐原奶、农药、MDI、粘胶短纤等子行业;军改下的军工股。对于稳增长和调结构的公约数,以PPP为代表的大基建,将是四季度以及布局明年的重要配置性品种。地产调控后,基建将更被重视,需要发挥政府资金撬动社会资本的杠杆作用。建筑、环保、配电网等子行业将持续受益。债转股利好高负债率国企和AMC公司。对于绩优股,可以关注光通信、CDN、家装品牌化等绩优成长股,以及医药、乘用车、食品饮料等传统消费股中的行业龙头此类绩优价值股。

对于主题投资,兴业证券建议关注近期政策层面出现重要变化的三大政策驱动型主题:教育(民办教育法修法以及补涨预期)、二胎(上轮婴儿潮人口进入生育年龄以及全面二胎将催生新一轮婴儿潮)、核电(核电重启以及市场预期较差),以及催化剂较为明确的事件驱动型主题,即大飞机(国产大飞机C919预计年前首飞)。