更新时间:2017-04-27 07:58:21来源:互联网

周五(4月26日)白马股盘中跳水,值得注意的是,格力电器、贵州茅台盘中一度大涨,但随后由涨转跌。与之类似情形白马龙头的还有海信科龙、美的集团、恒瑞医药、片仔癀、泸州老窖、五粮液等个股。

随着监管层对各种炒概念、炒题材严加限制,市场弈氛围向价值股,机构资金蜂拥抱团白马蓝筹股。

作为A股市场的最大多头,公募基金一季报数据显示,对比2017年一季报和2016年年报来看,公募基金一季度在银行、食品饮料和家电等行业的投资比例有较大幅度的提升。

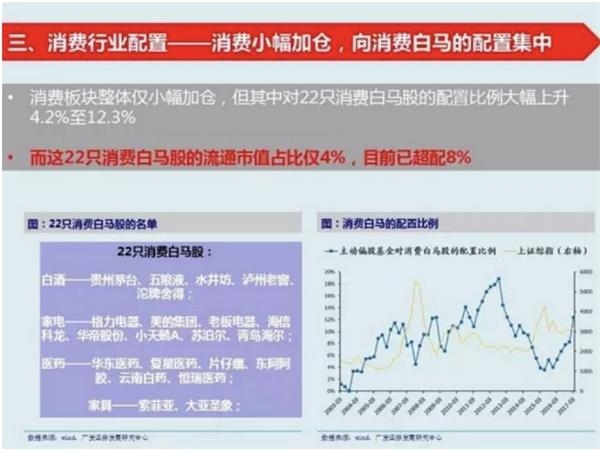

广发证券4月25日研报指出,消费股整体仓位其实并没有明显上升,必须消费的配置比例从17.3%小幅上升至17.5%,并没有出现大比例加仓。

公募基金其实重点对22只消费白马股出现了大幅加仓,这22只股票的流通市值占全市场比重只有4%,但是基金对他们的配置比例已从8.1%上升至12.3%,抱团特征明显.

这种抱团取暖的特质,进入4月份以后被演绎到了极致。

这种抱团取暖的特质,进入4月份以后被演绎到了极致。

4月10日市场出现明显调整,但在下跌的同时,贵州茅台、格力电器、美的集团等白马股逆势向上屡创新高,而中小创个股断崖式下跌,近六成个股下跌超过10%,更有300多只个股跌幅超两成。

综合机构人士观点看,在价值回归投资主线下,需要警惕“价值标签化”倾向。

新兴成长股同样存在价值股,而白马龙头也可能出现泡沫。投资者在挑选标的时,还是需要动态考虑业绩和增长的匹配度。

互联网曾在4月22日“融资客出货!贵州茅台领跌白马股还能骑吗?”一文中提示过,白马三大龙头板块—家电、白酒、食品饮料中,融资客乘这些白马龙头逆市上涨过程中出货,所预示的风险。

而陆续披露的最新2017一季报显示,部分主力抱团的这些白马龙头,甚至呈现大股东净减持的态势.

比如白马龙头中班长“贵州茅台”,最新2017一季报显示,前十大流通股股东中,呈现净减持的趋势。

又比如代表北上港资的香港中央结算有限公司减持900多万股,国家队中的证金公司减持400多万股。另外保险资金泰康人寿和QFII新家坡政府投资基金也分别各减持了逾30万股,易方达资产减持了11多万股。

对比2016年年报可以发现,当时香港中央结算有限公司增持了600多万股,而保险资金泰康人寿完全是新进前十大股东。

而更多主力砸盘则是通过大宗交易悄悄进行的,这种方式更为隐蔽,虽然出货当日并不影响二级市场股价,但由于接盘方往往买到的是高折价筹码,之后还是通过二级市场出货以实现套利。

而更多主力砸盘则是通过大宗交易悄悄进行的,这种方式更为隐蔽,虽然出货当日并不影响二级市场股价,但由于接盘方往往买到的是高折价筹码,之后还是通过二级市场出货以实现套利。

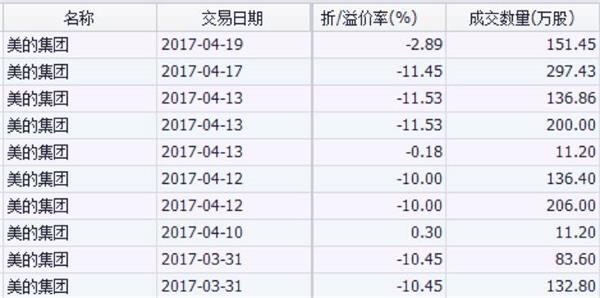

东方财富Choice数据显示,自今年1月17日大盘企稳以来,14只白马龙头股多次登上大宗交易榜,尤其是3月末至今的白马龙头逆市上涨阶段,其中多只股更是惊现多单高折价大宗交易.

()

()

比如家电白马龙头美的集团,3月末至今共计10单大宗交易,合计成交1366万股,成交金额4.07亿元,其中折价率超10%的就有7单。

又比如食品龙头伊利股份,虽然目前停牌,但3月以来共计12单大宗交易,合计成交数量1420万股,总成交金额2.51亿元,其中折价率超5%的有就有7单。

又比如食品龙头伊利股份,虽然目前停牌,但3月以来共计12单大宗交易,合计成交数量1420万股,总成交金额2.51亿元,其中折价率超5%的有就有7单。

华林证券策略分析师胡宇表示,其实白马股上涨也是周期轮回,资金推动较多。目前市场有普遍的乐观情绪,估值其实都不便宜了;当前热点轮动进入尾声,市场可能进入调整修复阶段,建议投资者控制仓位。

华林证券策略分析师胡宇表示,其实白马股上涨也是周期轮回,资金推动较多。目前市场有普遍的乐观情绪,估值其实都不便宜了;当前热点轮动进入尾声,市场可能进入调整修复阶段,建议投资者控制仓位。

中信证券认为,从贝塔值角度看,虽预计边际买家会越来越少,但稳定的预期收益率对很多投资者而言仍然具有吸引力。因此只要市场不出现大幅波动,“抱团”仍然会持续,跌下来打开预期收益率空间就有新的投资者参与,但短期内再向上的空间也有限。

国金证券李立峰团队在最新研报中指出,目前消费板块中龙头公司静态市盈率相比 2010-2011 年并不高。但考虑到白酒等行业的业绩增速已经下降,如果用预测市盈率(市值/未来 1 年预测净利润),其实消费板块的估值已超过 2010-2011 年,仅次于 2006-2007 年.

白马消费龙头在以下三种情况下会出现较大风险:

(1)基本面开始变差。例如,2012 年 10 月白酒股价见顶,其基本面最初变差的迹象在 2012 年 3 月,政府开始严控“三公”消费,股价变化滞后于基本面变化。

(2)市场大幅调整的后期,当市场出现剧烈调整的时候,投资者往往先减仓周期、创业板等,此时消费板块交易将更为拥挤,此时如果宏观基本面依然很差,投资者将会被迫减仓消费。

(3)周期或创业板板块出现超预期的重大利好,此时可能会吸引资金减仓消费,转战进攻性板块。