更新时间:2020-02-27 09:45:01来源:中国基金报

再融资新规发布一周多,定增市场出现明显回暖。据中国基金报记者统计,截至2月25日,新规发布后A股市场已有近百家上市公司修改原先的定增方案或新披露定增预案。而在公司定增对象中,金融机构的身影频现,且其中不乏多家公募基金,包含兴全、富国、建信、睿远、前海开源、财通等基金公司。

值得关注的是,兴全全基金大手笔认购,参与了药石科技、立思辰等多家上市公司定增,合计参与定增认购金额高达9.6亿元。

兴全一家“包场”药石科技6.5亿定增

再融资新规后,即便是公募大佬,也难挡定增的“诱惑”。

近日,药石科技披露定增预案,拟以61.04元/股非公开发行股票募集资金总额不超6.5亿元,扣除发行费用后拟全部用于补充流动资金及偿还银行贷款。而此次非公开发行对象仅有一名,即兴全基金全额认购此次非公开发行的股票,锁定期18个月。发行完成后,兴全基金将成为公司持股5%以上股东。

这也是继凯莱英之后又一家获得资本全额买单其再融资方案的CXO(创新药服务商)板块上市公司。2月中旬,高瓴资本出资23亿元认购凯莱英的定增,定增完成后,高瓴资本也成为凯莱英持股5%以上的股东。

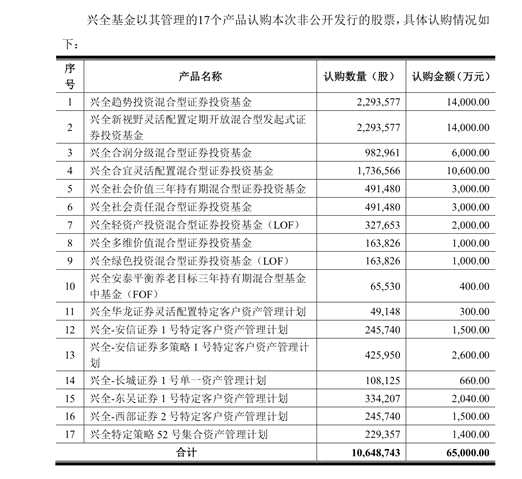

具体来看,兴全基金以其管理的17个产品认购药石科技此次非公开发行的股票,包括10只混合型基金和7只专户产品。

按照认购金额大小,排列前三的依次是兴全趋势投资、兴全新视野和兴全合宜,分别认购1.4亿元、1.4亿元和1.06亿元。此外,兴全合润分级认购6000万元、兴全社会价值三年和兴全社会责任认购均认购3000万元。记者注意到,作为养老目标基金,兴全安泰平衡养老目标三年持有期FOF也认购了400万元。

值得一提的是,走精品路线的兴全基金自2003年成立至今,旗下共29只基金,其中混合型基金15只,而为了实现此次认购,兴全基金共动用了旗下2/3的混合型基金。

受到兴全基金如此青睐的到底是家什么样的公司呢?公开信息显示,药石科技成立于2006年12月26日,主要从事生物医药中小分子药物研发产业链上从药物分子砌块设计、研发、工艺优化到商业化生产所有涉及化学的业务。该公司于2017年11月10日上市,并连续斩获15个涨停板。

和高瓴资本认购的凯莱英一样,药石科技为创新药服务的第三方企业,擅长小分子药物领域,研发投入强劲。不过,其在上市之初募集的资金比较少,随着业务规模逐渐扩大,其单靠自身很难满足日渐扩大的资金需求。

光大证券认为,上市公司再融资渠道放宽,将增强上市医药企业资金实力。国内传统药企技术上一定程度依赖CRO(记者注:CRO全称为ContractResearch Organization,是一种专业要求极高的外包服务),在迫切转型创新的诉求下,对CRO服务的需求也将增加。另外,充足的资金是CRO企业快速发展的先决条件,药石科技本次定增是再融资新规利好的直接兑现。定增完成后,公司将新增6.5亿现金,将大大加速发展。

截至今日收盘,药石科技报收86.66元/股,与定增价61.04元/股相比,股价上涨逾四成,兴全基金浮盈约2.7亿元。

再融资新规后多家公募相继出手

值得关注的是,再融资新规发布十多天以来,已有兴全、睿远、建信、富国、前海开源、财通等多家公募基金的身影出现在上市公司定增方案中。尤其是兴全基金,除了药石科技,还参与了立思辰、中密控股等多家上市公司定增,合计参与定增认购金额高达9.6亿元。

2月25日,恒邦股份发布2020年度非公开发行A股预案,拟非公开发行31.7亿元,其中前海开源基金和财通基金分别认购2亿元、1亿元,认购价格为11.61元/股。

在中密控股的定增中也出现了公募基金的身影。2月21日,中密控股发布公告称,拟非公开发行不超过29775536股股票,发行价格为21.83元/股,募集不超过6.5亿元资金,用于收购新地佩尔100%股权、机械密封产品数字化转型及智能制造项目和补充流动资金。在其9名认购对象中,富国、兴全基金亦在其中,两家公司均认购6000万。

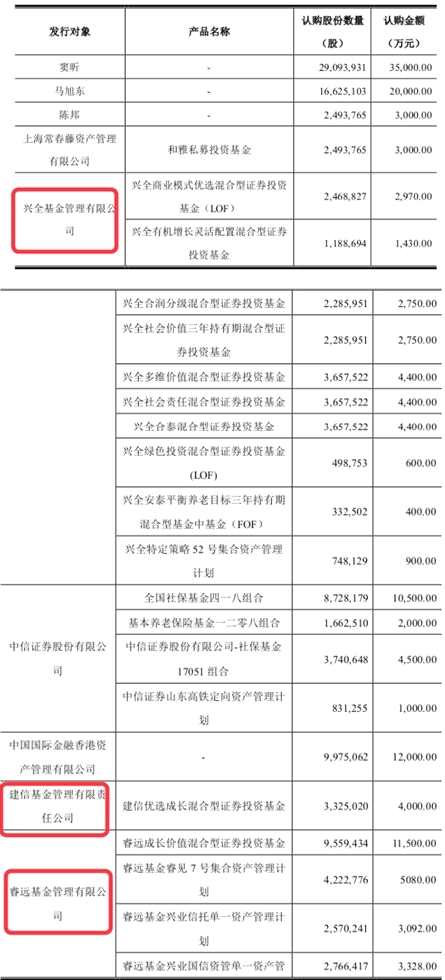

此外,在立思辰公布的非公开发行预案中,也有多家公募“现身”。譬如兴全基金动用2.5亿元认购立思辰的非公开发行股份,其旗下的兴全商业模式优选、兴全有机增长、兴全合泰、兴全特定策略 52 号集合资产管理计划等十个产品参与了此次定增;除了兴全,睿远和建信基金也参与了此次定增,其中睿远成长价值认购1.15亿元、睿远睿见7号集合资产管理计划认购5080万元、睿远基金兴业信托单一资产管理计划和睿远基金兴业国信资管单一资产管理计划分别认购3092万元和3328万元。睿远合计使用2.3亿元认购立思辰。此外,建信优选成长也认购了4000万元。

值得一提的是,近期立思辰股价走势强劲。截至今日收盘,股价已攀升至20.39元,相对其定增发行价的12.03元/股,大涨近7成。

华南一位基金经理表示,虽然近期定增预案增多,但公募基金参与的只有寥寥几家。“再融资规则的松绑,意味着市场可发挥的自由度或将变大。但在投资者成熟度提升背景下,真正决定企业能否融资仍取决于其稳定的盈利能力及成长能力,这也意味着定增投资博弈制度红利的空间变小,定增投资将更需要致力于挖掘优质标的。因此,未来定增投资仍需回归好行业、好公司、好价格的价值投资思路。”

多家公司定增被大股东或单一机构“包场”

记者还注意到,在近期的定增中,多家公司获大股东或单一机构“包场”。有业内人士认为,这体现了投资者对公司未来前景看好,也说明了目前流动性相对充裕。

据记者不完全统计,自再融资新规发布以来,已有凯莱英、古越龙山、中核钛白等多家公司获大股东“包场”。此外,也有部分公司获得大股东及其关联方或公司高管全额认购定增股,其中包括【佳云科技(300242)、股吧】、东方银星等。

2月16日,凯莱英发布公告称,公司拟非公开发行不超过1870万股,发行价格123.56元/股。高瓴资本将以不超过人民币23.11亿元现金方式全额认购。

2月24日,中核钛白发布非公开发行A股股票预案,发行对象为公司控股股东及实际控制人王泽龙共1名特定对象,以现金方式认购公司股份;发行价格为3.47元/股。同日,古越龙山发布非公开发行股票预案,拟募集资金不超过11.42亿元,用于浙江古越龙山绍兴酒股份有限公司黄酒产业园项目(一期)工程建设。发行价格为7.06元/股,发行对象为深圳市前海富荣资产管理有限公司及浙江盈家科技有限公司,前海富荣拟认购7.91亿元,盈家科技拟认购3.51亿元。前海富荣及盈家科技的实际控制人均为郭景文,构成一致行动关系。

除了自家人“包场”认购定增股,各路机构资金也大手笔参与。例如上述提到的药石科技6.5亿定增,被兴全基金独家认购。