更新时间:2021-08-31 17:21:31来源:互联网

财联社(深圳,记者 吴昊)基金市场火爆、资管持续去通道,券商参与公募业务的重要性不断提升。参控股公募基金不但成为券商大财富业务板块转型的重要驱动力,更成为券商业绩的新抓手。

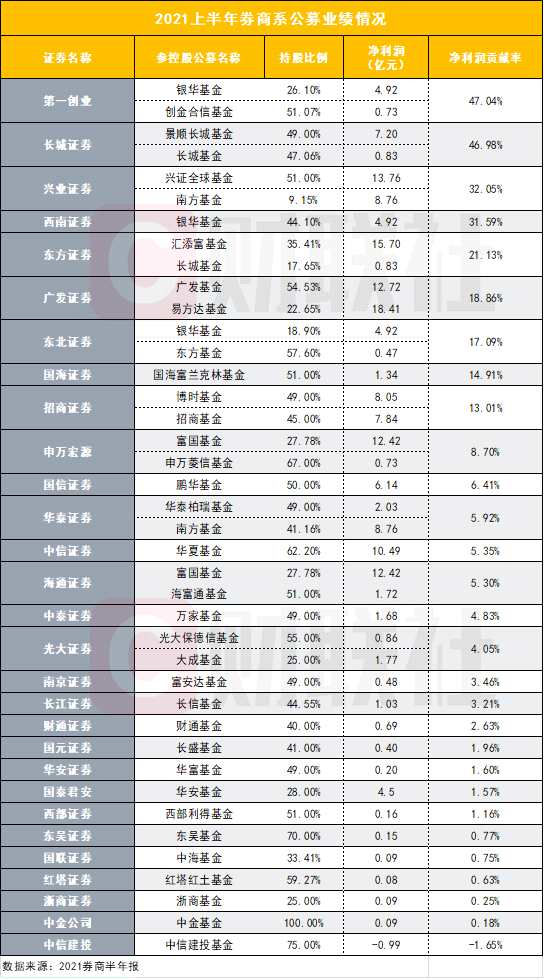

随着券商半年报披露,券商系公募再成“最会赚”的公募派系而备受瞩目。从半年报数据来看,上半年券商系公募基金净利润平均实现了117.86%的同比增幅。9家公募基金净利润实现倍数增长,其中不乏汇添富、兴证全球等头部公募。

不过相较之下,中型券商参控股公募对其业绩贡献的弹性更为可观,尤其是旗下拥有强实力公募基金的中小型券商受益明显,在上半年良好业绩的驱动下,多家中小型券商旗下公募的净利润贡献率超过30%,其中包括第一创业、长城证券、西南证券(600369,股吧)等。

受益于居民理财需求的旺盛增长,参控股公募基金有望为券商贡献稳定收益。申万宏源(000166,股吧)认为,居民增配权益是中国金融行业未来十年的重大机遇,公募及财富管理业务具有轻资本和规模效应特性,行业集中度可持续提升。

券商系公募平均净利贡献率近10%

上半年净利润突破10亿元的券商系公募数量已扩容至6家,分别为易方达基金、汇添富基金、兴证全球、广发基金、富国基金(博客,微博)、华夏基金。而去年同期仅易方达以10.48亿元净利润规模独占“10亿阵营”。

整体来看,上半年券商系公募基金净利润均同比增幅显着,共有9家公募基金净利润实现倍数增长,除个别是因去年同期净利润基数较小外,多家头部券商系公募净利增速强劲。

其中,汇添富上半年实现净利润同比增长140.76%至15.70亿元,增幅位居第3名。截至报告期末,汇添富非货币基金管理规模达9548.08亿元,位居第4名。

兴证全球基金上半年净利润同比增长127.83%至13.76亿元;景顺长城基金上半年净利润同比增长103.93%,7.20亿元。截至报告期末,两家公募基金的非货币基金管理规模均超过3000亿元,而景顺长城的排位上升更多,由去年同期的第21名升至第13名。

此外还有浙商基金、东吴基金、中金基金、东方基金、国海富兰克林基金、创金合信基金等,上半年均实现净利润同比增幅超100%。

除净利润实现增长之外,上半年参控股公募基金对券商净利润贡献率普遍提升。从30余家已公布半年报的券商系公募来看,平均贡献率接近10%,较去年同期增加1.46个百分点。

不过也有公募基金出现亏损,中信建投证券控股中信建投基金(持股比例75%)上半年营业收入-0.7亿元,净利润-0.99亿元。

头部券商参控股头部公募,归母净利润占优

综合来看,头部券商多参控股2家公募基金公司,不但数量较中小型券商更多,且旗下基金公司上半年净利润排名居前,同比增速实现提升。

具体来看,上半年6家净利润超10亿的公募基金公司大多属于头部券商旗下。

其中广发证券(000776,股吧)优势尤为突出,上半年净利润跻身“10亿阵营”的公募基金中,广发证券旗下占据2席。参控股的易方达(持股比例22.65%)及广发基金(持股比例54.53%)上半年净利润分别为18.41亿元、12.72亿元,分别位列第1名和第4名。两家公募基金共计实现净利润贡献率18.86%,同比提升6.10个百分点。上半年广发证券实现营业收入180.07亿元,归母净利润58.88亿元。

东方证券上半年实现归母净利润27亿元,参股的2家基金公司合计净利润贡献率21.13%,较去年同期提升5.42个百分点。其中汇添富(持股比例35.41%)上半年实现营业收入46.07亿元,净利润15.70亿元,同比增长140.76%,实现净利润贡献率达20.59%;此外,东方证券参股长城基金(博客,微博)(持股比例17.65%)长城基金上半年实现营业收入5.04亿元,净利润0.83亿元,同比增长66.48%。

海通证券上半年实现归母净利润81.70亿元,共参控股2家基金公司——富国基金(持股比例27.78%)、海富通基金(持股比例51%),共计实现5.3%的净利润贡献率,同比提升0.83个百分点。其中富国基金上半年实现营业收入39.98亿元,净利润12.42亿元,净利润贡献率4.22%;海富通基金实现营业收入6.37亿元,净利润1.72亿元。

富国基金同样为申万宏源提供了显着的净利润贡献率。上半年申万宏源实现归母净利润45.21亿元,参股的富国基金(持股比例27.78%)实现净利润贡献率达7.63%。此外,申万宏源还持有申万菱信67%的股权,上半年申万菱信实现净利润0.73亿元,净利润贡献率1.07%。

“一哥”中信证券(600030,股吧)上半年归母净利润121.98亿元,其控股的华夏基金(持股比例62.20%)上半年净利润10.49亿元,净利润贡献率达5.35%,同比提升0.14个百分点。

此外,还有2家头部券商参股的头部公募基金在上半年实现良好业绩表现。

其中,招商证券(600999,股吧)上半年实现归母净利润57.45亿元,参股的博时基金(持股比例49%)上半年实现营业收入27.54亿元,净利润8.05亿元,同比增长61.06%;参股的招商基金(持股比例45%)上半年实现营业收入22.78亿元,净利润7.84亿元,同比增长75%。两家参股公募基金合计为招商证券实现净利润贡献率13.01%,较去年同期增加2.7个百分点。

华泰证券上半年实现归母净利润77.70亿元,参股的2家公募基金——南方基金(持股比例41.16%)上半年实现营业收入34.61亿元,净利润8.76亿元,同比增长48.01%;华泰柏瑞基金(持股比例49%)上半年实现营业收入7.08亿元,净利润2.03亿元,同比增长59.67%。两家公募基金合计带来净利润贡献率5.92%,较去年同期提升1.14个百分点。

拥有强实力公募的中小券商受益明显

相较之下,中小型券商参控股公募对其业绩贡献的弹性更为可观,尤其是旗下拥有强实力公募基金的中小型券商受益明显。在旗下公募基金上半年良好业绩的驱动下,上半年多家中小型券商参控股公募净利润贡献率超过30%,其中包括第一创业、长城证券、西南证券等。

第一创业上半年实现营业收入14.61亿元,归母净利润3.52亿元,参控股的2家公募基金——银华基金(博客,微博)(持股比例26.10%)、创金合信基金(持股比例51.07%),上半年为其带来47.04%的净利润贡献率,较去年同期增加15.69个百分点。

其中参股的银华基金上半年实现营业收入20.27亿元,净利润4.92亿元,同比增长12.04%,实现净利润贡献率36.48%;控股的创金合信基金上半年实现营业收入3.84亿元,净利润0.73亿元,同比增长108.54%,实现净利润贡献率10.57%。

此外,银华基金也为西南证券、东北证券(000686,股吧)分别带来31.59%和13.21%的净利润贡献率。其中西南证券持有银华基金44.10%的股权,上半年西南证券实现营业收入19.58亿元,归母净利润6.86亿元;东北证券持有银华基金18.9%的股权,上半年东北证券实现营业收入29.26亿元,归母净利润7.03亿元。除银华基金外,东北证券还控股有东方基金(持股比例57.60%),上半年东方基金实现营业收入2.99亿元,净利润0.47亿元,同比增长125.66%。

而从增速来看,长城证券旗下2家基金公司的净利润贡献率实现了最大幅的同比增长,合计较上期增加17.56个百分点。其中,景顺长城基金(持股比例49%)上半年实现营业收入21.27亿元,净利润7.20亿元,同比增长103.93%。长城基金(持股比例47.06%)上半年实现营业收入5.04亿元,净利润0.83亿元,同比增长66.48%。上半年长城证券实现营业收入36.55亿元,归母净利润8.33亿元,2家基金公司共计为长城证券带来净利润贡献率达46.98%,仅次于第一创业位居第2名。

权益财富管理时代,头部券商系公募可期

在资管新规之下,通道类业务规模持续压降。券商在平台、资产、渠道、投研等多方面具备良好禀赋,在主动管理能力上优势突出。而通过参控股公募基金,券商主动管理规模将极大提升,并形成差异化竞争优势。因此券商系公募基金在未来还将打开更大成长空间,并有望为券商贡献稳定收益。

从公募基金管理机构的数量上看,券商系公募基金管理人在行业中占据领先地位。根据中基协公布的数据显示,截止2019年,共有67家券商系基金管理机构,在全部基金管理机构中数量占比46.21%;规模占比49.33%,相比2017年提升8个百分点,管理规模增速可观。

对此,申万宏源认为,居民增配权益是中国金融行业未来十年的重大机遇,中性情景预计

2030E居民持有股票和非货币公募规模将达122 万亿元,十年CAGR13%,中国偏股公募基金市场将达58万亿元,十年CAGR24%。公募及财富管理业务具有轻资本和规模效应特性,行业集中度可持续提升。综合考虑偏好风险资产的客群积累、权益资产的甄别获取能力和产品集成、投顾对客户风险收益需求理解等因素,头部券商权益财富管理综合竞争力较强。

兴业证券认为,居民权益配置提升背景下,公募基金增速和利润贡献度在提升。从中报情况来看,头部券商相比中小券商竞争优势进一步加大,有望成为近期部分低估值头部券商股价修复的动力;从细分业务赛道来看,财富管理仍是券商板块估值提升的核心主线,产品端具备优质参控股公募基金的券商,有望带来资管业务重估的交易性机会。