更新时间:2022-04-08 11:30:13来源:投资者网

原标题:杭州银行遭险资和外资抛售 因贷款违规屡收大额罚单

一边是业绩增长机构扎堆调研,一边是外资、险资减持和收到大额罚单,杭州银行(600926.SH)身上发生了什么?

杭州银行3月1日发布公告称,其第一大股东澳洲联邦银行(CBA)在3月初宣布套现83亿元后清仓离场。值得注意的是,该行前十大股东中,太平洋人寿也在2月末“清仓式减持”。

另一方面,杭州银行3月10日发布的业绩快报显示,其2021年营收增长18.36%,归母净利润增长29.78%,这种表现引来投资机构的扎堆调研。

然而就在此前一个月,监管部门对杭州银行旗下分支机构再开出百万级大额罚单,剑指此前屡屡出现的贷款资金挪用行为。

第一大股东减持套现

近来,杭州银行前十大股东频变,第一大股东澳洲联邦银行更是在3月初宣布减持。

3月1日,杭州银行发布公告称,同意澳洲联邦银行向杭州市城市建设投资集团有限公司、杭州市交通投资集团有限公司分别转让2.97亿股份,合计转让5.94亿股。此次股权转让尚需经过监管机构进一步审批和确认。

据了解,澳洲联邦银行是杭州银行于2005年引进的外资战略投资者,并在2009年、2014年参与后者的增资扩股。此前,澳洲联邦银行长期占据杭州银行第一大股东地位。然而此次股权转让之后,澳洲联邦银行的持股数将缩减至3.3亿股,持股比例也由15.57%降至5.56%。

据悉,杭州城投与杭州交投均为国有控股企业。杭州银行方面表示,此次国有资本受让澳洲联邦银行所持股份并进入前十大股东,有利于该行进一步优化股东结构,完善法人治理,助力实体经济服务。

澳洲联邦银行减持的原因为何?民生证券分析师余金鑫认为,“受澳洲经济增速放缓影响,CBA经营压力加大,未来将聚焦于澳大利亚和新西兰的本土银行业务。”

那么,此次股权变更是否会影响交易?浙商证券分析师邱冠华表示,CBA向杭州市两大国资协议转让各5%股份,即通过场外签署转让协议,不影响流通盘交易。此外,由于澳洲联邦银行承诺剩下的5.56%股权将锁定三年,股权有望维持稳定。

在澳洲联邦银行之前,杭州银行前十大股东中,中国人寿和太平洋人寿也双双减持。

2月21日,杭州银行发布5%以下股东减持股份计划公告,太平洋人寿表示,拟在公告日起三个交易日后的六个月内减持其所持杭州银行股份,减持原因为“自身战略安排和资产配置的需要”,合计不超过1.17亿股,这也是太平洋人寿目前持有的杭州银行全部股份。也就是说,此次减持后,太平洋人寿将不再持有杭州银行股份。

而去年5月18日,中国人寿已宣布减持5930万股杭州银行股份,占总股比0.94%。

可以看出,最近一年,杭州银行接连遭到险资和外资股东抛售。

核心一级资本充足率排名靠后

官网显示,杭州银行成立于1996年9月,总部位于杭州,2016年10月在上交所上市。目前,全行拥有200余家分支机构,网点覆盖长三角、珠三角、环渤海湾等经济圈。

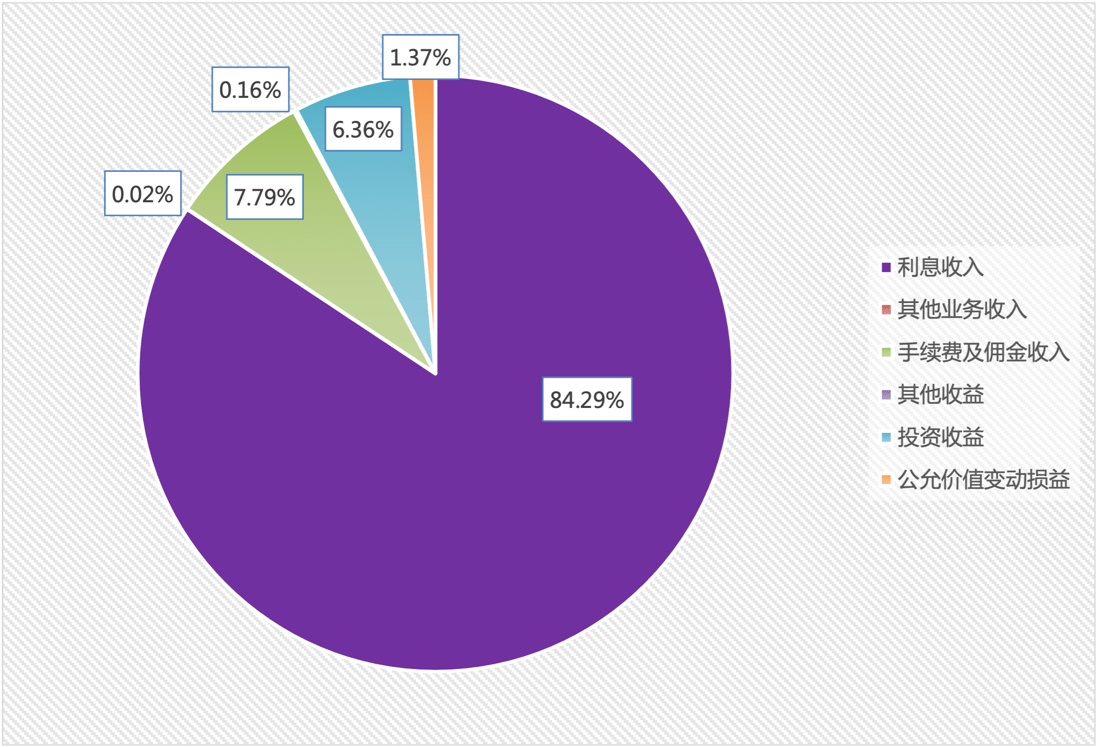

杭州银行主营业务构成

数据来源:杭州银行2021年半年报

3月10日,杭州银行发布业绩快报,去年营收293.61亿元,同比增长18.36%;归母净利润92.61亿元,同比增长29.78%。与此同时,3月以来投资机构对该行的调研热情不减。据统计,今年以来,超过200家投资机构参与调研杭州银行,机构类型涵盖保险、券商、基金、信托等。

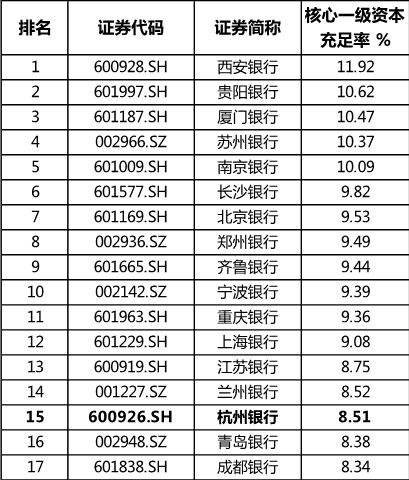

不过,根据该行2022年度同业存单发行计划,截至2021年三季度末,该行核心一级资本充足率仅为8.51%,虽满足监管要求的7.5%,但在A股上市城商行中排名明显靠后。

杭州银行核心一级资本充足率在A股上市城商行中排名靠后

数据来源:Wind,截至2021年三季度末

美银投资总监、资深银行分析师吴洪君对《投资者网》表示,“原有的股东结构可能难以在资本补充方面给予更多支持,从过去几年情况看,杭州银行业务快速扩张,在资本充足率指标上持续承压。本次股权结构调整后,杭州市财政局成为第一大股东,可能在补充资本、加强经营管理、特别是引导聚焦本地主营业务等方面给予杭州银行进一步支持。”

因贷款资金挪用频收罚单

另外一个备受投资者关注的问题是,杭州银行屡次违规收到数额不低的罚单。

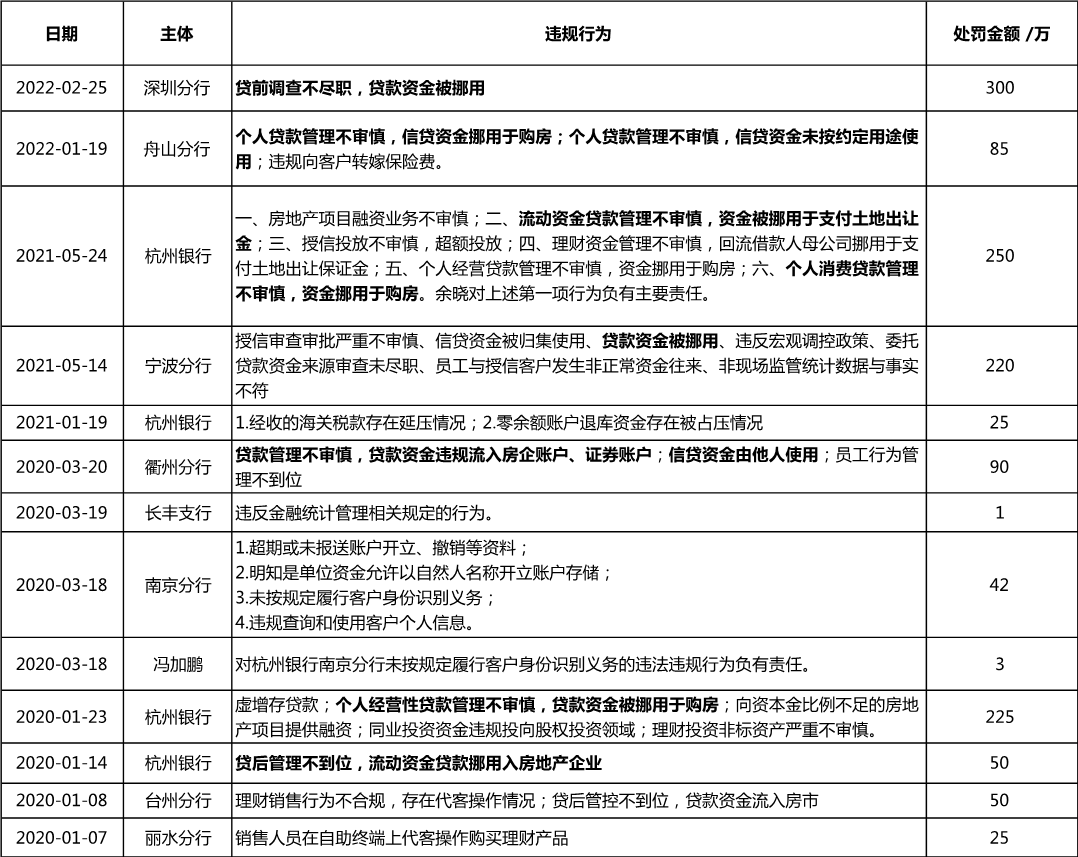

Wind数据显示,近三年,杭州银行及其分支机构多次被监管部门行政处罚,被罚金额共计1228万元。其中,2020年和2021年被罚金额分别为365万元、475万元。2022年开年2个月,该行被罚金额又达388万元。

从其违法违规行为来看,贷款资金挪用问题屡被提及,涉及房地产的违法违规行为也多次出现。

今年以来相关罚单已有两笔。1月,杭州银行舟山分行因个人贷款管理不审慎、信贷资金挪用于购房等问题,被银保监会舟山监管分局罚款85万元。2月,该行深圳分行又因贷前调查不尽职、贷款资金被挪用,被深圳银保监局罚款300万元。

杭州银行2020年以来违规受罚统计

数据来源:Wind

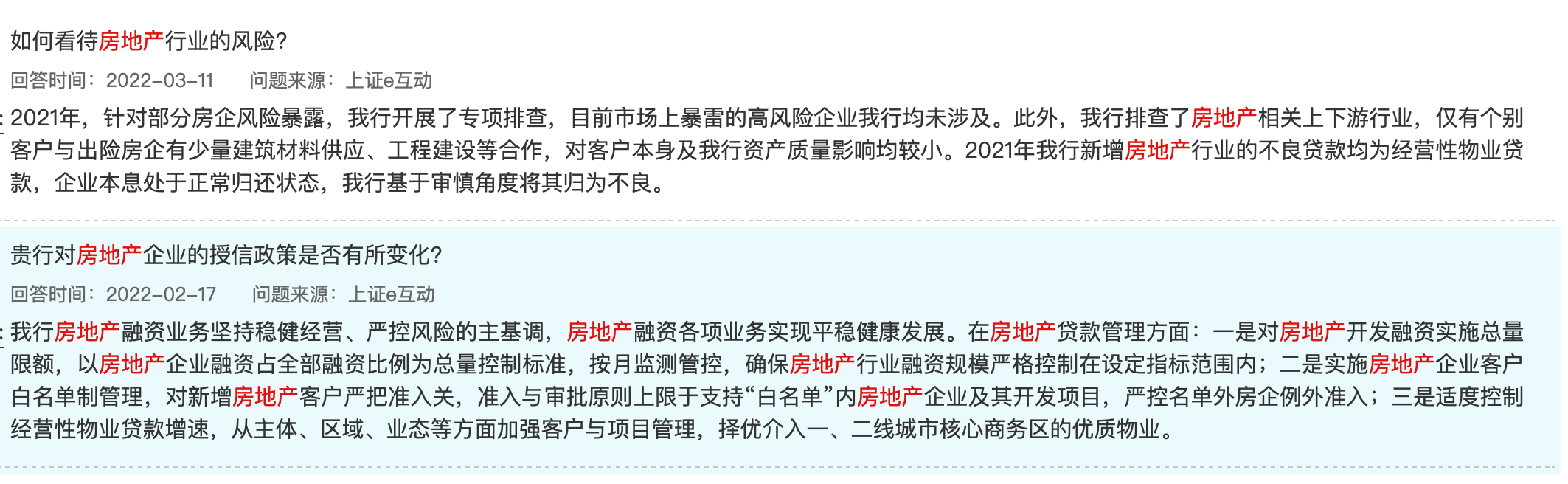

交易所互动平台信息显示,部分投资者对杭州银行的房地产业授信情况较为关心。

吴洪君告诉《投资者网》,“杭州银行与其他中型城商行一样,多年来相对较多地涉入房贷业务,营收过于依赖房地产市场,特别是还曾出现个人经营贷资金流入房地产市场等问题,在强监管以及疫情带来的经济放缓大背景下,之前存在的问题会进一步暴露,例如资产质量、合规风险、盈利能力等问题,也可能对股东投资意愿产生一定影响。”

险资和外资股东减持的同时,股权结构调整后,杭州市财政局将成为杭州银行第一大股东,这是否能在资本补充、经营管理等方面给该行带来助力?《投资者网》将持续关注。