更新时间:2022-10-15 11:30:22来源:财经网

原标题:波动市场中不妨看看它——较低估值的中证红利指数

近年来,养老金、险资等越来越多的长线资金入市,长期资金对市场的影响逐渐增大,让更多投资者意识到价值投资的重要性。而分红作为衡量股票价值的重要参照要素,也日益被大家重视起来。在不断波动的市场环境中,今天给大家介绍一个以分红著称的指数:中证红利(000922.CSI)。

投资优势一:成分券历史分红较稳定

中证红利指数选取现金股息率高、分红比较稳定、具有一定规模及流动性的100只上市公司证券作为成分券,为指数的质地提供了较大保障。

值得注意的是,近期,中证红利指数编制方案进行了新一轮修订。样本空间筛选条件进行了如下调整:从“过去连续两年现金分红且每年的税后现金股息率均大于0”调整为“过去三年连续现金分红且过去三年股利支付率均值和过去一年股利支付率大于0且小于1”。除此之外,选样排序指标发生了变化:从“按照过去两年的平均税后现金股息率由高到低排名”变为“按照过去三年平均现金股息率由高到低排名”。

总体上可归纳为:连续现金分红延长为三年,同时要求股利支付率相对平稳(对股利支付率做了限定),简单来说就筛选条件要求更为严格。

中证红利指数历年分红情况

年度

现金分红总额(亿元)

股息支付率

分红公司数量

2021

7,346.14

36.74%

92

2020

6,530.95

34.63%

98

2019

6,476.47

33.78%

97

2018

6,393.65

34.63%

98

2017

6,217.76

34.13%

96

2016

6,063.53

36.48%

99

2015

5,173.07

32.92%

98

2014

5,528.24

33.92%

95

2013

5,108.64

35.40%

99

2012

3,745.62

37.06%

93

2011

3,173.40

36.22%

92

2010

2,704.53

39.08%

92

2009

331.62

40.05%

87

2008

280.71

44.86%

88

数据来源:wind,数据区间:2008.5.26-2021.12.31。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及投资收益的保证。

科普小贴士

股票的现金分红,也叫作股息。股息率:一年的总派息额/当时股票价格的比率,股息率越高,意味着投资的价值越大。股息支付率:向股东分派的股息占公司盈利的比率,反映普通股股东从每股的全部净收益中分得多少。

投资优势二:历史业绩优异,相较沪深300优势凸显

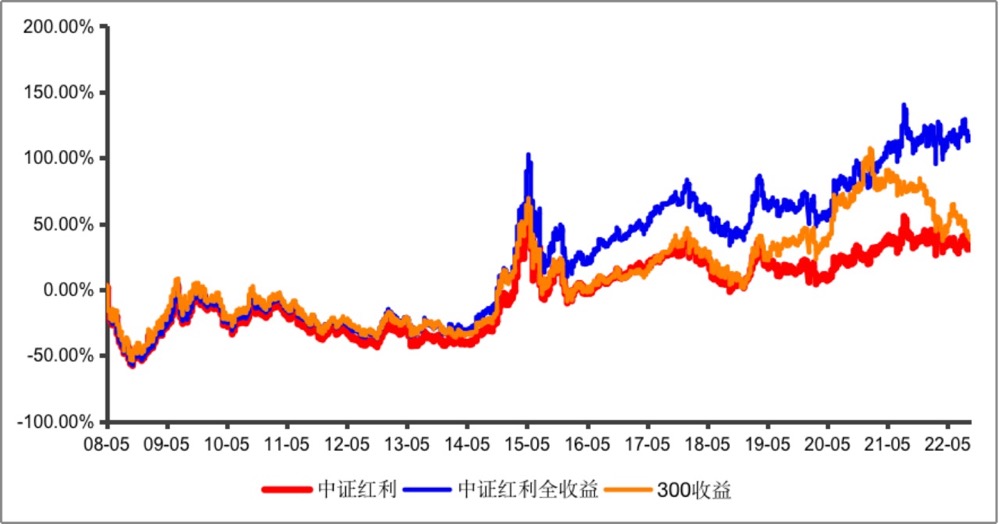

自2008年5月26日发布以来,截至2022年10月12日,中证红利全收益指数1累计涨跌幅为108.8%,同期沪深300全收益指数涨跌幅为35.64%,中证红利全收益指数自发布以来累计涨幅大幅优于同期沪深300全收益指数。

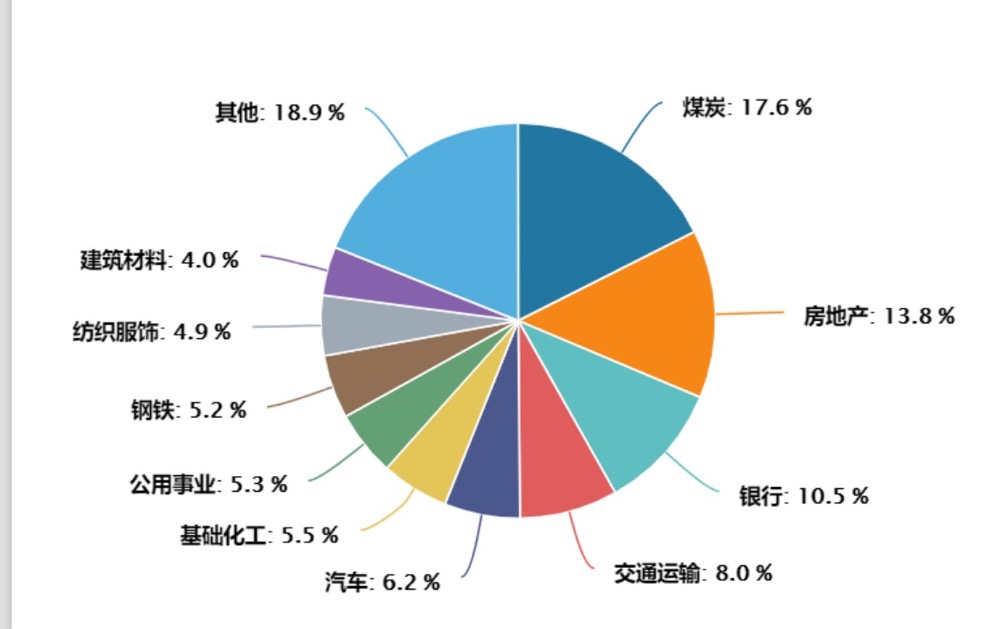

数据来源:Wind,截至2022.10.12,行业分类采用申万一级行业标准。

截至2022年10月12日,按申万一级行业分类,煤炭、房地产和银行各占17.6%、13.8%、10.5%,交通运输、汽车和公用事业各占8.0%、6.2%、5.3%。

从长期投资的角度来看,股息回报在总回报中占据重要地位,从海外成熟市场的表现可以看到,高股息策略指数长期或能跑赢市场基准指数;海外加息预期下,前期涨幅较大的成长型行业纷纷回调,而红利指数具备久期较短、抗扰动能力较强的优势,且指数重仓银行、交运、电力及公用事业等防御性相对较强或基本面有望出现拐点的行业,追求熨平组合波动,力争获取更高的收益波动比;日前,海外地缘政治冲突加剧,红利指数防御性优势更加凸显。

注1:全收益指数和价格指数的区别在于全收益指数的计算中将样本券分红计入指数收益,在样本券除息日前按照除息参考价予以修正,与实际投资更贴合。风险提示:过往业绩仅供参考,并不代表其未来业绩表现,亦不构成投资收益的保证或投资建议。指数运作时间较短,不能反映市场发展的所有阶段。

风险提示:以上仅为对指数行业分布的列示,仅供参考,不构成对上述行业的推荐。 [中证红利指数](“指数”)由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。中证红利指数近5年(2017年至2021年)完整会计年度收益率分别为:17.57%(2017)、-19.24%(2018)、15.73%(2019)、3.49%(2020)、13.37%(2021);中证红利全收益指数近5年(2017年至2021年)完整会计年度收益率分别为:21.34%(2017)、-16.15%(2018)、20.88%(2019)、8.18%(2020)、18.19%(2021)。

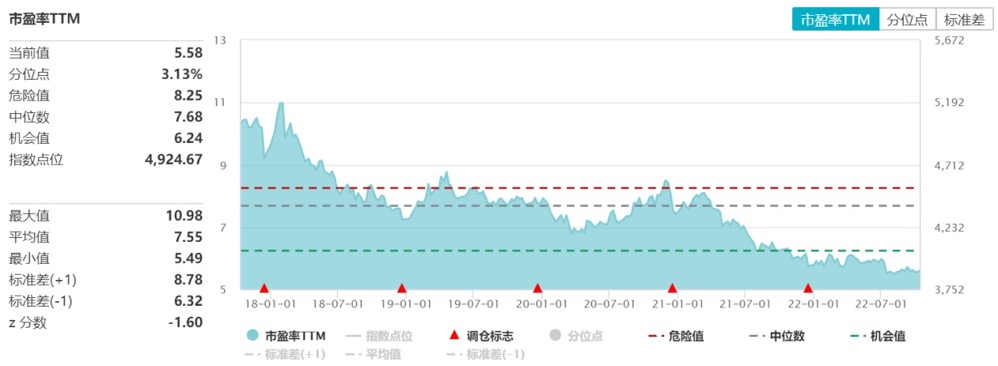

投资优势三:红利指数仍处于估值较底部区域

面对当前涨跌不定的震荡行情,抄到A股真正的底部属实不易。然而,中证红利指数却是难得的明显较低估的优质指数,长期投资价值突出。

从纵向看,中证红利指数市盈率为5.58倍,处于近5年以来3.13%分位数水平,估值较低。

中证红利估值处于历史低位

数据来源:Wind,数据区间:2008.5.26-2022.10.12。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及投资收益的保证。

从横向看,观测各指数发布以来的市盈率和分位数,中证红利指数估值水平皆远低于沪深300、上证50、创业板指、中证500等主流宽基指数。

中证红利

沪深300

中证500

上证50

创业板指

市盈率(PE-TTM)

5.58

11.16

20.79

9.23

44.41

发布以来市盈率分位数

1.03%

22.34%

10.35%

19.44%

30.48%

数据来源:Wind,数据截至2022.10.12.指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及投资收益的保证。

可以说,中证红利指数汇聚了多重优势。那怎么选择相应的指数基金跟投呢?瞅准这三个指标:

1)规模较大,基金持续经营可能性强,有利于长期投资;

2)跟踪误差小,保证指数投资效率;

3)费率较低,降低投资成本。

招商中证红利ETF(代码:515080)便是符合这些指标的基金之一。招商中证红利ETF成立于2019年11月28日,备受市场认可,至今年二季度末规模超9亿元(数据来源:基金定期报告,截至2022.06.30),力争将年化跟踪误差控制在2%以内,管理费率仅为0.20%。

在不断震荡的市场中,不妨关注一下中证红利指数的投资。

招商中证红利ETF比较基准为:中证红利指数收益率,基金成立以来每个完整会计年度回报及基准回报分别为:21.81%/3.49%(2020)、22.56%/13.37%(2021),数据来源:基金年度报告,时间截至2021.12.31。基金自成立以来回报及基准回报分别为:60.30%/21.44%,数据来源:基金2022年中报,时间截至2022.6.30。基金经理王平、刘重杰自基金成立始任职至今。

中证红利指数收益率近5年完整会计年度表现分别为:17.57%(2017年)、-19.24%(2018年)、15.73%(2019年)、3.49%(2020年),13.37%(2021),数据来源:Wind。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传资料,不构成任何投资建议或保证,不作为任何法律文件。上述观点、看法根据当前市场情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,并不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。指数过往情况不代表其未来表现,指数运作时间较短,不能反映股市发展的所有阶段。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

本文系企业供稿