更新时间:2022-06-14 11:30:12来源:北京商报

原标题:大股东“泛海系”被点名后,四股东部分股权又遭挂牌拍卖,亚太财险股权问题何解?

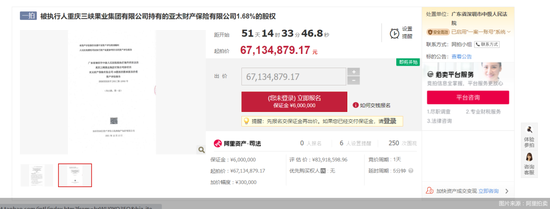

时隔一年半,亚太财产保险有限公司(以下简称“亚太财险”)的股权再次被送上拍卖台。6月12日,北京商报记者注意到,重庆三峡果业集团有限公司(以下简称“三峡果业”)持有的亚太财险1.68%的股权,将于8月4日被司法拍卖。

亚太财险的股权问题一直是行业关注焦点,该公司不仅有66%股权被质押、65%股权被冻结,其大股东武汉中央商务区更是于近日被银保监会通报,是重大违法违规股东之一。

1.68%股权八折拍卖

据阿里拍卖平台消息,三峡果业持有的亚太财险1.68%的股权,将于8月4日被司法拍卖,三峡果业是亚太财险第四大股东,共持有亚太财险14%股权,根据裁定书,由于三峡果业与陕西省国际信托股份有限公司存在债务纠纷,被后者申请强制执行,拍卖、变卖所持亚太财险4%股权以清偿债务。对于此次股权拍卖,亚太财险方面在接受北京商报记者采访时表示,本次涉及司法拍卖的股权比例为1.68%,对公司影响有限。本次司法拍卖事项不会影响公司正常经营。

从被拍卖股权价格来看,这笔股权评估价为0.84亿元,起拍价为0.67亿元,起拍价是评估价的八折,为何在第一次拍卖便主动打折?首都经贸大学保险系副主任李文中分析表示,一方面,当前保险业相对低迷,保险公司股权,特别是非控股股权在市场上并不是特别抢手,起拍价定得低一些能够降低流拍风险。另一方面,拍卖市场以低于评估价起拍是非常常见的现象,因为竞拍机制本身具有价格发现功能,随着多轮叫价的逐渐加码最终会以最高价成交,这个价格比评估价更真实地反映市场供求。

实际上,这并非首次股东拍卖、变卖亚太财险股权抵债,在2021年初,亚太财险原二股东新华联控股股有限公司因自身经营问题,导致亚太财险17.5%股权被以物抵债划给了中国民生信托有限公司。

而亚太财险的股权质押、冻结问题也一直被业内关注。股权质押通常是因为股东用股权做担保进行融资;股权被冻结往往是因为股东存在违约,特别是融资违约情形,被债权人申请进行司法冻结。

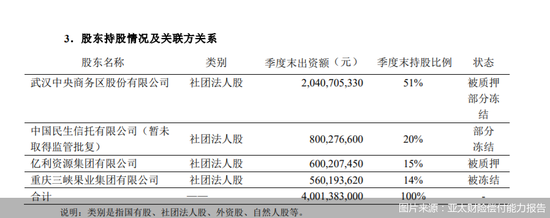

亚太财险方面对北京商报记者表示,截至6月12日,亚太财险股东股权质押比例为66%,股权冻结比例为65%。根据该公司偿付能力报告,亚太财险大股东武汉中央商务区股份有限公司(以下简称“武汉中央商务区”)所持51%股权被质押、部分被冻结,暂未取得监管批复的二股东中国民生信托有限公司所持20%股权被冻结,三股东亿利资源集团有限公司所持15%股权被质押,三峡果业所持14%股权被冻结。对于高比例的股权质押、冻结,亚太财险方面表示,股权质押属于股东正常的融资行为,由于亚太财险是独立的法人机构,股东情况对公司经营管理没有直接影响。

不过,从亚太财险股权频繁被拍卖、抵债的情况来看,亚太财险的股权质押已经带来了股权流转的问题,李文中也表示,实践中,有些股东为了逃避监管对股权转让的限制,采用大比例股权质押后不履行担保债务导致股权被司法拍卖的方式变相转让股权。

此外,根据《银行保险机构大股东行为监管办法(试行)》,“银行保险机构大股东质押银行保险机构股权数量超过其所持股权数量的50%时,大股东及其所提名董事不得行使在股东(大)会和董事会上的表决权。”也就是说,根据监管要求,目前武汉中央商务区在亚太财险董事会上没有表决权。对此,李文中分析指出,这可能会导致公司的重大经营战略与决策难以实施,使公司在经营中发展方向与速度缺失。在竞争激烈的市场上,这对于公司是非常不利的。

大股东涉嫌严重违规被监管点名

除了股权被拍卖,亚太财险大股东武汉中央商务区也于5月31日被银保监会通报,是重大违法违规股东之一。武汉中央商务区是地产公司泛海控股旗下子公司,后者持有前者89.22%股权。

对于武汉中央商务区被通报的情况,亚太财险方面回复称,公司还在和股东及监管确认相关情况,据了解有关情况与亚太财险无关,后续以监管部门或其他金融机构披露的信息为准。公司也将密切和监管部门沟通汇报,以推动落实后续整改工作。公司作为独立法人,股东的问题不会影响公司的正常运营。

不过,从银保监会通报情况来看,武汉中央商务区是“重大”违法违规股东,是银保监会公开第五批43名违法违规股东之一。银保监会表示,第五批重大违法违规股东的违规行为主要包括:违规代持银行保险机构股份、隐瞒关联关系、规将所持股权进行质押融资等。

目前,武汉中央商务区虽被通报,但银保监会并未公布其具体的违规行为和处理意见。此前,被银保监会通报的保险公司违规股东如何处理呢?行业有哪些先例?北京联合大学管理学院金融系教师杨泽云表示,银保监会自2020年7月起,已经公布了五批124名重大法违规股东。其中,涉及保险公司的还有安邦保险、华海财险等。这其中,有的保险公司已经变更,有的股东权利被撤销。李文中则表示,对于亚太财险大股东如何处理还要看其违规的性质与严重程度。

已于5月实现扭亏为盈

从业绩表现来看,2021年亚太财险实现净亏损4.96亿元。2022年一季度,亚太财险实现净亏损0.26亿元,实现保险业务收入15.33亿元。对于最新的业绩情况,亚太财险方面表示,截至2022年5月底,公司实现净利润559.71万元,已实现扭亏为盈。

对于在减少亏损、扭亏为盈方面的举措,亚太财险方面指出,公司坚持效益导向,持续提升精准定价能力,强化业务筛选,加强优质业务续保,不断提高优质业务占比,同时,加大传统非车领域发展力度,主动服务国家发展战略、服务实体经济、社会民生。

不仅着力提升定价能力、加大在非车险领域布局,亚太财险也在通过科技赋能数字化运营。亚太财险方面告诉北京商报记者,近年来,公司加大数字化转型力度,坚持“以金融科技为驱动”的发展战略,不仅是业内首家把机器人应用在出单系统的财险公司。还通过简化用户交互场景,以智能化录入替代人工录入,提升客户体验。轻型化发展方面,公司持续深化数字化运营模式建设,借助科技变革运营模式,推动保险业务模式创新,提高全流程线上化、智能化水平,提高运营效能,有效解决保险行业传统作业流程中对人工的依赖,推动数字化、智慧化运营转型。

对于亚太财险在科技方面的投入,在杨泽云看来,保险业的科技投入,一是优化客户体验,二是降低成本增加收益。具体来说,实时数据采集、职能录入等保险科技的应用,提升了出单时效,降低了出单时间,提升了客户服务便利性,大大提升了客户的投保体验;而智能定损、智能理赔等科技的应用,在提升客户理赔体验的同时,更是提升客户满意度和忠诚度。

李文中进一步表示,保险公司如果能够将科技发展落到实处,真正实现差异化、数字化、生态化和轻型化,那么将会改善公司业务处理效率,降低经营成本,提升公司在市场上的竞争力。对于消费者而言,一方面能够获得适合自己需要的、个性化的、较高性价比的保险产品与服务;另一方面能够提升其获取服务的便捷性。这有利于改善消费者的消费体验。