更新时间:2022-03-29 11:31:17来源:证券时报

原标题:透视理财子公司年报业绩——产品破净自购兜底 银行理财“暴赚”有何玄机?

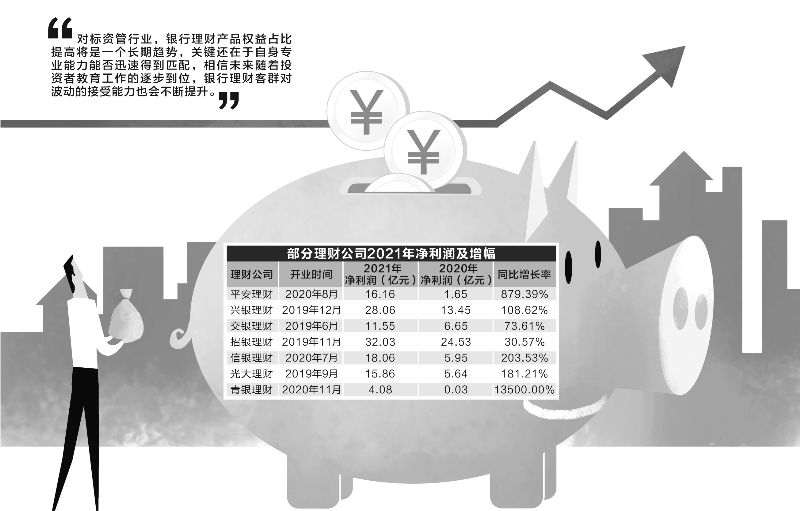

数据来源:理财子公司年报

数据来源:理财子公司年报

截至3月27日,11家银行理财子公司部分经营数据已经出炉,其中随母行年报披露经营业绩的7家公司,均录得30%以上的盈利增幅。由于不少公司开业晚、基数小,因此2~8倍的净利润增幅也被认为是偏向“被动式”的增长。

股债双杀的3月份,市场上有近2000只银行理财产品净值跌破1元。在此背景下,10余家银行理财公司集体喊话市场,呼吁投资者理性看待短期波动;同时,部分公司还开启“自购模式”,以自营资金申购公司旗下理财产品。

盈利“被动”强劲

最近,不少理财公司被贴上“赚爆了”的标签。有分析人士提醒,这是因为相关公司开业晚、基数低,因此净利润涨幅更多偏向于“被动”强劲。

截至3月26日,平安理财、招银理财、信银理财、兴银理财、交银理财、光大理财、青银理财共7家理财公司的经营业绩随母行年报同时披露。从净利润同比增幅来看,上述理财公司有的翻了2~8倍,个别公司甚至翻了130多倍。

其中,信银理财和平安理财的盈利增速分别超出2倍、8倍,二者均于2020年7月之后开业。这也意味着,这两家公司开业首年的盈利时间段均只有不足5个月,彼时尚处人员招聘、系统搭建的投入期。2021年,平安理财创出16.16亿元的净利润,较上年大增约880%,理财产品规模则增长34.5%至8720.66亿元;同期,信银理财实现营收30.4亿元,增长212%,净利润则大增203.53%至18.06亿元,由于其母行理财产品已顺利完成交接,信银理财的产品余额已达14032.75亿元。

最为醒目的是,首个披露业绩的城商行理财公司——青银理财,2021年净利润增幅高达135倍。该公司开业时点更晚,2020年11月才开业,当年仅实现净利润约300万元,2021年净利润则高达4.08亿元。从理财规模上看,青银理财去年末的余额为1678.04亿元,百分百为净值型理财产品。

此外,交通银行旗下的交银理财2021年实现净利润11.55亿元,同比增长73.61%,理财产品规模较上年末增长129.43%至12246.64亿元;把持理财公司“头把交椅”招银理财,2021年净利润达32.03亿元,同比增长30.57%。去年末,招银理财管理的产品余额达2.78万亿元,较上年末增长13.47%,其中新产品余额2.60万亿元,占理财产品余额的比例为93.53%。

从数据观察,明显可以看出两家股份行的理财公司均于去年强势发力。上述7家理财公司中,兴银理财以28.06亿元的净利润位列第二,同比增长108.62%,理财产品余额则达1.79万亿元,同比增长21%;光大理财15.86亿元的净利润虽然稍低一筹,但同比增幅更高,达181.21%。另外,光大理财的理财产品余额于去年也突破了万亿,达到10677.09亿元,其中净值型产品占比94%。

提升权益还有很长的路

除了上述7家跟随母行年报披露业绩的理财公司,工银理财、中邮理财和汇华理财也在各自官网发布了年报。综合这3家公司的产品、资产结构来看,可见银行理财权益类占比仍旧很小,尽管行业高呼“提升权益类占比”已一年,但事实上权益配置道阻且长。

年报数据显示,截至2021年12月末,工银理财存续理财产品为1510只,时点余额20218.04亿元,全部为符合新规要求的净值型产品。按投资性质划分,固定收益类产品961只,金额1.8万亿元,占比89.03%;混合类产品499只,金额2172.76亿元,占比10.75%;权益类产品50只,金额44.45亿元,占比仅为0.22%。

中邮理财方面,该公司存续产品为255只,2021年末时点余额达6553.1亿元,规模较上年大幅增长约156%。据投资性质划分,固收类产品仍占据绝对主流,为193只,金额6320.13亿元,占比96.45%;权益类和混合类金额分别为1376.7万元、232.8亿元,权益类占比几乎可以忽略不计。

此外,首家披露理财规模的中外合资理财公司——汇华理财,存续产品规模为782.07亿元,其中固收类占据绝对大头,为772.9亿元;混合类为9.17亿元,权益类占比则为0。

根据中国理财网近期发布的《中国银行业理财市场年度报告(2021)》,去年银行理财固定收益类理财产品存续规模及占比呈上升趋势,固收类产品仍占理财公司存续规模的绝大部分,达15.92万亿元,占比92.62%;而混合类和权益类仅分别占7.21%、0.17%,仍有待提高。

费率结构持续改变

被认为“赚爆”的银行理财,其实有越来越多的公司正加入减费让利的队伍。

年初至今,中银理财、中邮理财、招银理财、兴银理财、光大理财、华夏理财、南银理财等多家公司下调数十只产品的费率,涉及固定管理费、销售服务费、托管费、活动期间的赎回费等,部分费率已经降至0。

普益标准数据显示,2月份银行理财新发2302款产品,发行量环比减少835款。在收益欠佳、发行放缓的背景下,理财公司将费率下调必然有推动销售的考虑,但更重要的是,这一举动也彰显了银行理财在试图将管理人和投资者的利益进一步绑定,强化利益一致性。

近期,证券时报记者获取了工银、农银、中银、建信、交银、中邮6家国有行理财子公司,以及招银、光大、华夏、平安、信银、兴银6家股份行理财子公司截至3月初的产品费率情况。数据显示,固收类理财的平均销售费率为0.22%;固定管理费方面,12家理财公司固收理财的平均管理费只有0.17%,比去年固收理财管理费普遍为0.2%~0.5%的水平大大降低;托管费方面,目前12家理财公司的固收产品、混合产品和权益产品的平均托管费都仅为万分之三。

把上述销售费、固定管理费、托管费三费合一,投资人固定支出的平均成本低至0.42%。当然,此处仅指固定支出的成本,不少产品会要求在未满特定持有期的情况下另外征收申购费和赎回费。依照目前的费率,相较其他同类型资管产品而言,银行理财的收费已经处于较低水平。

开启“自购”提振市场

值得注意的是,目前理财行业的状况,一边是盈利大增、规模猛涨的理财公司;另一边则是理财产品净值近期大面积回撤,频频破净引发的投资者悲观情绪。

3月份以来,已有工银、建信、交银等10余家理财公司发文与投资者进行沟通,以稳定市场信心。近日召开年度业绩会的招商银行、兴业银行、交通银行等,均在业绩会上被投资者问到了理财破净的问题。

3月25日,交行业务总监、交银理财董事长涂宏在交行业绩发布会上表示,“今年以来由于俄乌冲突、美联储加息预期、新冠肺炎疫情等多重因素的交织,以及国内经济金融形势的变化,国内金融市场的股债市场都出现了短期的调整,特别是股票市场跌幅比较明显。在这种比较极端的市场行情下,市场参与者都难以独善其身,交银理财产品最近也是出现了一定的回撤。”

但是他认为,从底层资产看,交银理财绝大多数产品的投向是债券市场,权益市场的配置比例比较低。“因此,最近针对市场股债大幅调整的情况,我们也有针对性地开展了产品结构调整,增加低波动资产的占比,均衡配置不同的行业,稳定产品的净值。”涂宏称。

3月25日,兴业银行行长陶以平在该行业绩发布会上表示,兴业银行也有部分含权类理财产品,一些产品的净值同样存在波动。他认为,“对标资管行业,银行理财产品权益占比提高将是一个长期趋势,关键还在于自身专业能力能否迅速得到匹配,相信未来随着投资者教育工作的逐步到位,银行理财客群对波动的接受能力也会不断提升。”

面对市场悲观情绪,已有多家理财公司真金白银地豪掷数亿元以提振市场信心,但理财公司自购旗下理财产品的情况,尚属首次。

3月23日,光大理财以自有资金不超过2亿元投资本公司发行的“阳光红”股票型和“阳光橙”混合型理财产品。就在此前,光大理财发文指出,当前低位建仓机会或大于风险,站在当前时点,境内股票的整体估值已经不贵,债券待阶段性调整后也将出现配置价值。而随着本轮调整结束,相信坚守是更好的选择。

3月24日,南银理财表示,本着与广大投资者风险共担、利益共享的原则,南银理财已投入自有资金约5亿元用于认购/申购南银理财旗下理财产品。目前,南银理财9只混合类理财产品中,有5只破净。

3月26日,中邮理财成为出手自购的首家国有大行理财公司。中邮理财表示,基于对我国资本市场长期健康稳定发展的信心,中邮理财已将自有资金约6.5亿元申购本公司旗下管理的理财产品,并计划择机申购其旗下管理的混合类(财富鑫鑫向荣、鸿元系列)及固收+(鸿锦系列)理财产品。